-

Para Foord, bitcoin puede seguir subiendo de precio este mismo año.

-

Si bitcoin tuviera una caída prolongada, sería un buen momento para acumular más sats.

El 20 de enero, el precio de bitcoin (BTC) alcanzó su máximo histórico (ATH) de 109.300 dólares, por la expectativa que se había generado en el mercado por la asunción presidencial de Donald Trump.

Durante su campaña, el líder republicano manifestó su apoyo a los activos digitales y se comprometió a poner fin a la persecución contra el sector impulsada por el ahora ex titular de la Comisión de Bolsa y Valores de Estados Unidos (SEC), Gary Gensler.

Hoy, 26 de febrero, la cotización de bitcoin ha caído cerca de 85.000 dólares, un 20% por debajo de su ATH y su precio más bajo en lo que va de 2025. En medio de esta caída, crecen las dudas sobre si efectivamente ha comenzado el criptoinvierno.

Este tipo de período no es inusual: históricamente, a un ciclo alcista le sigue una fase prolongada de caída de precio impulsada por la toma de ganancias y la reducción de la demanda.

Siguiendo esa línea, James Foord, analista y operador de mercados, plantea en un reciente informe la siguiente pregunta: ¿podría haber terminado el mercado alcista de BTC?

Para comenzar con su tesis, explica: “Si bien los ciclos anteriores de BTC sugerirían que aún hay más potencial alcista, ahora hemos roto un soporte importante en BTC. Esto puede atribuirse a un empeoramiento fundamental de las condiciones de liquidez. En última instancia, espero que veamos un repunte con liquidez, pero todavía no hay un catalizador claro”.

Como ha reportado CriptoNoticias, según la teoría de soportes y resistencias, BTC acaba de perder el nivel de 90.000 dólares, lo que significa que si el mercado no logra mantenerse cerca de ese piso, podría caer hasta los 80.000 dólares.

La posibilidad de que el activo siga cayendo genera temor entre algunos inversionistas sobre el posible fin del ciclo alcista.

Dejando a un lado la teoría de soportes y resistencias, es importante aclarar que, a diferencia de lo señalado por el autor, sí hay factores que podrían actuar como catalizadores alcistas de precio en el horizonte.

Uno de ellos es la creación de una reserva estratégica de bitcoin, tal y como lo prometió Donald Trump. De hecho, ya firmó una orden ejecutiva para conformar los equipos encargados de evaluar a cabo esta tarea.

Condiciones actuales del mercado

Siguiendo con la tesis de Foord, es necesario analizar cuáles son las razones que han provocado esta caída generalizada del mercado. Al respecto, señala:

“Hemos visto a los mercados entrar en un entorno de aversión al riesgo durante el último mes. A pesar de que predominan las ganancias por encima de las expectativas, el S&P500 no ha logrado alcanzar nuevos máximos. Las acciones de alto riesgo y beta han liderado la liquidación esta semana, y ahora las criptomonedas también se están desplomando”.

James Foord, analista y operador de mercados.

Para el especialista, esto se debe a que el titular de la Reserva Federal de Estados Unidos (Fed), Jerome Powell, manifestó en un discurso que dio a principios de febrero que no tenía apuro por recortar la tasa de interés. El objetivo, claro está, es bajar la inflación que en enero fue del 3% interanual, un 0,1% más alto que lo previsto por el mercado.

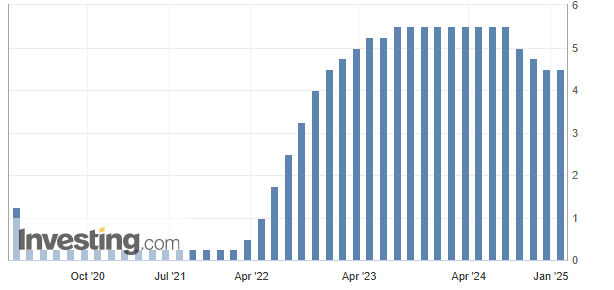

Cabe señalar que, en períodos de tasas de interés altas, aumenta el costo del endeudamiento y hay menos liquidez en el sistema. “Es un factor importante en el precio de bitcoin”, resalta Foord. Actualmente, la tasa de interés está en torno al 4,25%-4,50%.

Lo que ocurre es que, en estos contextos, los inversionistas trasladan sus tenencias a activos con rendimientos menores, pero menos expuestos a las fluctuaciones del mercado, como los bonos del Tesoro, conocidos por ser la «inversión más segura del mundo».

“Diría que hemos llegado a un punto en el ciclo de liquidez en el que la Fed pronto tendrá que hacer algo, como reducir el ritmo de la relajación cuantitativa o incluso llevar a cabo otras medidas. Mientras tanto, estamos limitados por una inflación persistentemente alta y los riesgos crecientes que plantean los aranceles”, explica.

Además, hay otros factores que tienen en alerta a los inversionistas. Como reportó CriptoNoticias, Trump anunció aranceles del 25% para las importanciones de productos de México y Canadá y un 10% para las adquisiciones provenientes de China. La medida debía entrar en vigor a principios de febrero, pero finalmente fue pospuesta, aunque no suspendida definitivamente. Por esa razón, se mantienen las tensiones políticas que podrían afectar a los activos considerados de riesgo como BTC y el resto de las criptomonedas.

Momento de comprar bitcoin

Foord considera que, en el supuesto caso de que BTC haya alcanazo el pico máximo en este ciclo, “hay que pensar a largo plazo y agregar estratégicamente tenencias durante las caídas”, y añade:

“Mi tesis principal sobre el bitcoin es que actúa como una cobertura monetaria. Sigue el ritmo de la liquidez y esta tenderá a aumentar con el paso de los años, como ha sucedido, ya que vivimos en un sistema alimentado por la deuda que favorece la devaluación de la moneda y la inflación por sobre la deflación y el desapalancamiento”.

James Foord, analista y operador de mercados.

El especialista no es el único que sostiene que BTC es un activo único para diversificar en tiempos de crisis económica o tensiones geopolíticas.

BlackRock, el gigante financiero, considera que la moneda tiene características que la distinguen de los activos tradicionales. Esto se debe a que BTC tiene un suministro limitado de 21 millones de unidades y su emisión se reduce cada 4 años, un evento conocido como el halving.

Canal de YouTube The Pragmatic Investor.

De esta forma, bitcoin se diferencia del dinero fíat que se devalúa constantemente por la emisión inorgánica y las políticas monetarias de los bancos centrales.

Sobre este punto, Foord destaca: “la primera indicación de que deberías comprar BTC será cuando la Reserva Federal, inevitablemente, en mi opinión, haga algo para mejorar el panorama de liquidez”. Algunas de estas medidas son emitir dinero o bajar las tasas de interés.

Aún no empezó el criptoinvierno, según Foord

Foord remarca la idea de que el “ciclo actual tiene más potencial» y agrega: «Si tuviera que adivinar, diría que terminaremos 2025 con un nivel más alto que el actual”. De esta forma, da a entender que, en su opinión, el criptoinvierno todavía no ha comenzado.

Sin embargo, si ese escenario no se cumple, propone aprovechar estas ventas masivas como oportunidades de compra a más largo plazo. Pues, incluso si hubiera un criptoinvierno, en algún momento terminará y volverá el mercado alcista.

Por ello, añade que si los ciclos de cuatro años asociados al halving dejan de cumplirse, recomienda analizar BTC con una perspectiva más amplia, considerando tendencias de 10, 20 o incluso 100 años.

De esta forma, refuerza la narrativa de BTC como “oro digital”, enfatizando en que su escasez inherente capta la atención de inversionistas de todos los niveles. Bitcoin, con su política monetaria que no depende de decisiones gubernamentales ni caprichos humanos, se consolida como refugio de valor en tiempos de crisis económicas, inflación e incertidumbre geopolítica.