-

Las altas tarifas de gas obstaculizan el trabajo de los agricultores más pequeños, señala CoinGecko.

-

40% de los inversionistas no saben auditar ni leer los códigos de los contratos inteligentes.

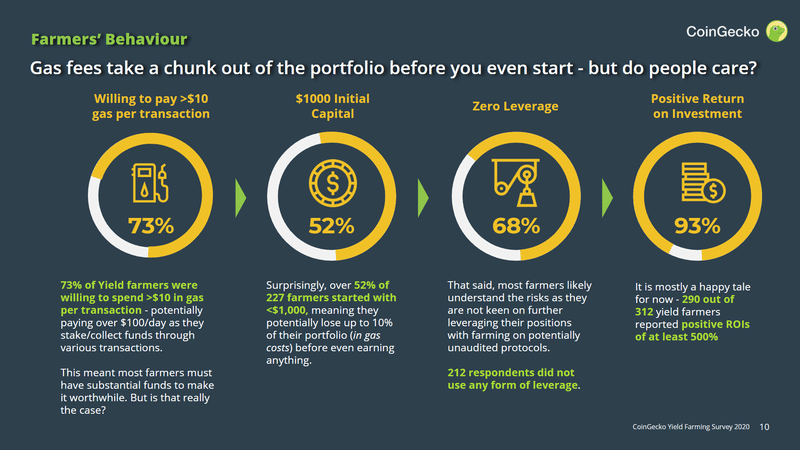

Unos 100 dólares diarios en comisiones pueden llegar a ser el precio que tienen que pagar los agricultores de criptomonedas que hacen vida en las plataformas de finanzas descentralizadas (DeFi) de Ethereum. Así lo describe un reciente reporte de la plataforma CoinGecko, donde se calcula que el 10% del portafolio de un practicante de yield farming se puede ir únicamente en tarifas de gas.

Estos números fueron calculados con base en una encuesta realizada el pasado mes de agosto a un grupo de 1.347 personas. La entrevista contó con la presencia de varios individuos involucrados en la nueva tendencia del mercado de criptomonedas, el famoso yield farming o también conocido como agricultura de rendimiento.

Esta es una nueva estrategia de inversión, donde los usuarios buscan generar ganancias con base en tasas de interés y tokens de incentivo otorgados por plataformas DeFi. Al acumular ambos beneficios, los inversionistas pueden llegar a multiplicar el rendimiento de sus activos y alcanzar ganancias anules de hasta el 100%.

Aunque esto suena muy bien y ha logrado seducir a un gran número de inversionistas, las altas tarifas de gas en Ethereum pueden llegar a obstaculizar el trabajo de los agricultores más novatos y pequeños. El informe de CoinGecko señala que aquellos agricultores que han invertido menos de 1.000 dólares en el yield farming suelen no tener tan buen rendimiento, ya que las comisiones por transacción disminuyen considerablemente sus ganancias.

Las tarifas de gas se convierten así en una de las principales preocupaciones de los inversionistas, en donde el 73% no está dispuesto a pagar una comisión que exceda los 10 dólares por transacción. Sin embargo, estas expectativas pueden ser poco realistas para la realidad de Ethereum. Cuando un servicio goza de mucha popularidad, esta blockchain suele congestionarse por el desborde de transacciones y límites de escalabilidad, elevando así las comisiones de la red.

Esto ha ocurrido con la fiebre de las ICO, de los Cryptokitties y recientemente con el mismo yield farming. Por si fuera poco, la agricultura de rendimiento depende en gran medida de las transacciones de la red, ya que los inversionistas suelen realizar varias operaciones entre distintos protocolos. Este apalancamiento aumenta los riesgos financieros, ya que existe la posibilidad de que un agricultor no pueda pagar una deuda o recolaterizar un contrato debido al aumento de las tarifas de gas y la congestión de la red; perdiendo así dinero y oportunidades de inversión.

¿Cómo se consigue 500% de rendimiento en yield farming?

No todo es riesgo y pérdidas en el mundo del yield farming. La popularidad de esta estrategia financiera se debe a su inigualable rendimiento. Mientras especialistas pronosticaban al principio de esta tendencia que se podía generar ganancias anuales del 100%, hoy en día algunos inversionistas reportan un ROI de hasta 500% en los últimos 60 días.

93% de los agricultores encuestados por CoinGecko aseguran haber generado buenos ingresos en los últimos meses, sobre todo aquellos que han depositado más de 1.000 dólares en estos contratos. Sin embargo, como ya se ha mencionado anteriormente, aquellos que inician en este mercado con precaución y sin tanto capital, puede que no vean tal rendimiento porque las tarifas de gas son costosas.

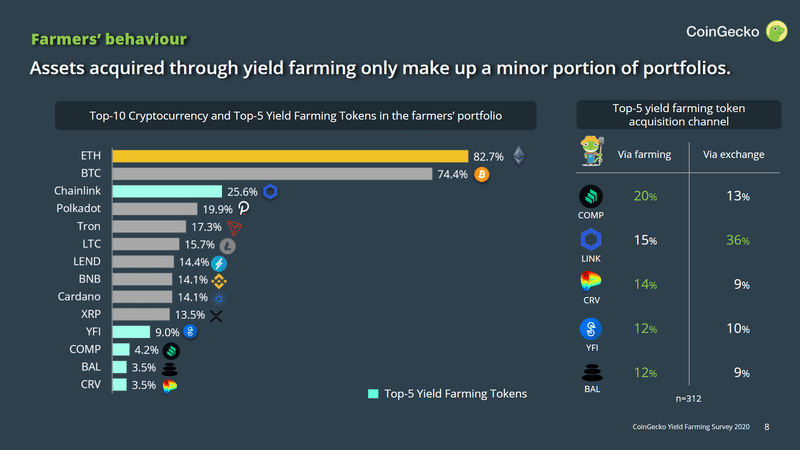

Revisando el portafolio de estos inversionistas de criptomonedas, CoinGecko determinó que la mayoría de los activos que poseen estos agricultores son criptomonedas como bitcoins tokenizados y ether. Los tokens de recompensa de plataformas como Compound o Balancer sólo representan el 10% del portafolio, lo que sugiere que la mayoría son utilizados en los contratos inteligentes para generar ganancias.

Asimismo, los expertos de CoinGecko determinaron que la mayoría de estos inversionistas suele depositar los tokens de recompensa un rato en las aplicaciones DeFi para generar ganancias, pero luego los cambian por criptomonedas valiosas o stablecoins. Esto los protege de pérdidas a la hora de un desplome en el mercado, estafas o fallas en un contrato inteligente.

68% de los entrevistados afirman que no realiza apalancamiento en sus inversiones. Asimismo, un 49% asegura que no depositan su dinero en aquellos protocolos que no hayan sido auditados. En este sentido, afirman que protegen sus inversiones de la volatilidad y vulnerabilidades del ecosistema DeFi.

Los agricultores de criptomonedas dicen entender riesgos que no entienden

Uno de los detalles más destacables del informe de CoinGecko es que la mayoría de los agricultores que hacen vida en Ethereum afirman que saben sobre los riesgos financieros del yield farming, y se mantienen cautelosos ante los mismos.

No obstante, de ese mismo grupo de inversionistas un 40% dice que no sabe auditar ni leer los contratos inteligentes. Es decir, no puede saber si existe un error de código que haga vulnerable al contrato a estafas o ataques de hackers. El conocimiento técnico es importante en las finanzas descentralizadas, ya que estos protocolos se basan en el principio de que el dinero es programable. Aquel que posea conocimientos en esta área tienen ventaja sobre otros inversionistas, ya que puede saber cuándo hay un error que vulnera sus finanzas.

Por si fuera poco, el 33% de los inversionistas no sabe lo que es el impermanent loss, un riesgo al que están expuestos los proveedores de liquidez de las DeFi debido a la volatilidad del mercado de criptomonedas.

A diferencia de los beneficios financieros que genera holdear una criptomoneda, que es percibir las ganancias del aumento de su valor, cuando se depositan activos en una plataforma de finanzas descentralizadas se suele equilibrar el valor de todos los tokens depositados.

Debido a ello, si un token aumenta considerablemente de precio, lo más seguro es que el inversionista no percibirá las ganancias de ese token, sino que las mismas estarían equilibrando la diferencia en pérdidas generada por los otros tokens depositados. Asimismo, si alguno de los activos disminuye mucho de precio, el usuario puede terminar teniendo rendimientos negativos. En este sentido, se les recomienda a los usuarios saber cuáles son los tokens que conforman el portafolio de las plataformas donde hacen yield farming. Si uno de estos activos es muy volátil, lo mejor es no depositar tu dinero en dicha plataforma.

El informe de CoinGecko concluyó que muchos de los inversionistas que participan en yield farming están expuestos a un mayor riesgo del que realmente saben. El yield farming es una práctica muy nueva, que además funciona en un ecosistema que aún es experimental y no ha alcanzado su madurez. Por ello, los agricultores de criptomonedas deberían ser aún más cautelosos a la hora de llevar a cabo estas estrategias de inversión, ya que podrían perder más dinero del que esperan.