-

Los ETF aportan liquidez y transparencia a la inversión en activos digitales.

-

Los inversionistas de un ETF pueden ganar dinero con bitcoin sin necesidad de adquirir el activo.

-

Los ETF se negocian en mercados como NYSE, Nasdaq o CBOE, como cualquier acción o fondo.

-

Los ETF son instrumentos de inversión regulados por el Estado.

-

Invertir en ETF tiene implicaciones fiscales según el país del inversor.

Table of Contents

En el contexto de las criptomonedas, los ETF han emergido como un instrumento para integrar estos activos digitales en el sistema financiero tradicional, facilitando la inversión en ellos para quienes desean evitar las complejidades de comprar, almacenar y gestionar criptomonedas directamente.

1 ¿Qué es un ETF de bitcoin?

Un Fondo Cotizado en Bolsa (Exchange‑Traded Fund, ETF) de bitcoin es un fondo de inversión que replica el precio del bitcoin y se negocia en las bolsas de valores de la misma forma que una acción común.

En otras palabras, un ETF permite invertir en bitcoin sin necesidad de comprar la criptomoneda directamente. Es decir, el inversor no necesita tener una wallet, aprender sobre claves privadas ni registrarse en exchanges. En cambio, compra participaciones del fondo, que generalmente reflejan el precio de mercado de bitcoin, como si estuviera comprando acciones de una empresa.

Tras la aprobación de los ETF comenzaron a surgir versiones similares para otras criptomonedas importantes como ethereum (ETH), XRP, solana (SOL), entre otras. Estas variantes funcionan con el mismo principio que el ETF de bitcoin, pero están centradas en otros activos digitales. En todos los casos, el objetivo es facilitar el acceso regulado al mercado de criptomonedas.

¿Cuándo se aprobó el primer ETF del mundo?

La firma State Street Global Investors lanzó el S&P 500 Trust ETF a finales de enero de 1993, mejor conocido como SPDR o la «araña». Este fondo es uno de los más comercializados de la historia y sentó un precedente para la conformación de un nuevo mercado financiero. Un par de años antes, la Bolsa de Valores de Chicago también intentó comercializar con una herramienta parecida, pero en el mercado de contratos futuros.

2 Tipos de ETF de criptomonedas

Los ETF de criptomonedas se dividen fundamentalmente según el mecanismo que utilizan para replicar el comportamiento de los activos digitales subyacentes y son: spot, futuros, apalancados, sintéticos y temáticos.

Al comparar tipos de ETF de criptomonedas, es clave entender varios factores. Entre ellos, el tipo de exposición: si invierte directamente en una criptomoneda o usa instrumentos como futuros o derivados.

Por otro lado, otros factores clave son las comisiones y la liquidez. Otro punto es el tracking error, que mide qué tan bien replica el ETF el rendimiento del activo. Y, por último, la estructura de custodia y el riesgo de contraparte que pueden variar.

¿Por qué importa el tipo de ETF?

El tipo de ETF que elijas define tu riesgo, liquidez y posibles retornos. No es solo una decisión técnica: es una estrategia de inversión.

ETF Spot (de contado)

En estos fondos, como IBIT (iShares Bitcoin Trust), FBTC (Fidelity Wise Origin Bitcoin Fund) y otros, el administrador compra y custodia directamente los criptoactivos subyacentes —por ejemplo, bitcoin o ethereum— en bóvedas reguladas.

Cada participación del ETF equivale a una fracción de esas reservas reales, por lo que la variación del precio del fondo sigue muy de cerca la cotización en el mercado spot. Gracias a los mecanismos de arbitraje y a los registros de custodia, el tracking error suele mantenerse por debajo del 0,10 %. Las comisiones de gestión anuales de estos productos oscilan entre 0,12% y 0,30%.

ETF spot de Bitcoin fuera de EE.UU.

Estados Unidos aprobó los ETF spot de bitcoin el 10 de enero de 2024, pero no fue el primer país en aprobar este tipo de ETF. Canadá le lleva la batuta, dónde desde los primeros meses del 2021 operan con el Purpose Bitcoin ETF. En Países Bajos, por otro lado, se aprobó en 2023 el primer ETF spot de Bitcoin de Europa.

ETF de futuros

Estos fondos no poseen la criptomoneda directamente, sino que invierten en contratos de futuros estandarizados en mercados regulados como el Chicago Mercantile Exchange (CME). Algunos de ellos son BITO (ProShares Bitcoin Strategy ETF) y XBTF (VanEck Bitcoin Strategy ETF).

Esta estructura permite estrategias de apalancamiento y de gestión de curvas de rendimiento (contango o backwardation), pero implica renovar (“rollover”) los contratos al vencimiento, lo que genera costes adicionales y un tracking error más elevado en horizontes superiores a un mes.

Sus comisiones suelen situarse entre 0,70% y 1,20% anual, reflejando tanto los gastos de gestión activa como los derivados de la liquidación periódica de los futuros.

ETF apalancados

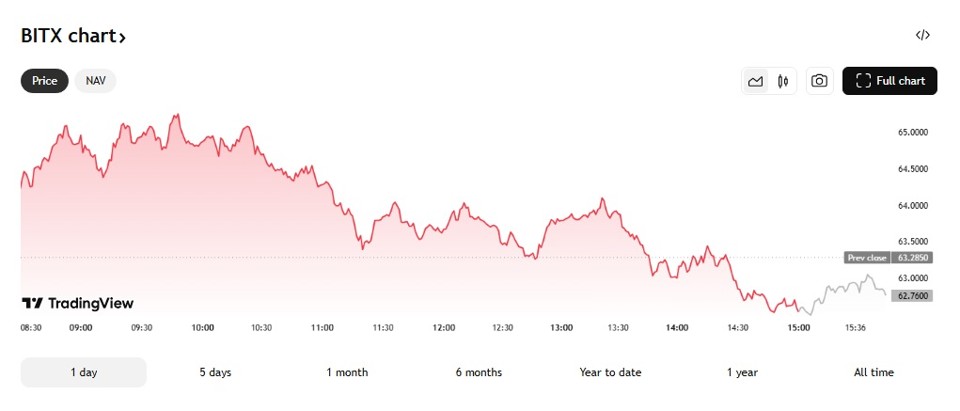

Diseñados para amplificar la rentabilidad diaria de un criptoactivo, estos fondos utilizan multiplicadores (por ejemplo, 2× o 3×) sobre la variación del índice de referencia. Al incrementar tanto las ganancias como las pérdidas, resultan adecuados únicamente para traders de muy corto plazo con alta tolerancia al riesgo.

La gestión activa y el coste de financiación del apalancamiento elevan sus comisiones habitualmente por encima del 1,50%–2,50%, y el tracking error puede crecer de forma significativa si la posición se mantiene más allá de un día.

Entre las opciones del mercado se encuentran BITX (Volatility Shares 2x Bitcoin Strategy ETF), MAXI (1.5X Bitcoin Strategy ETF), entre otros.

ETF sintéticos o con exposición indirecta

Aquí el ETF no compra criptomonedas, sino que recurre a derivados OTC (swaps, contratos bilaterales) o invierte en acciones de compañías del ecosistema, como exchanges, empresas de minería o emisores de stablecoins. BITQ (Bitwise Crypto Industry Innovators ETF), WGMI (Valkyrie Bitcoin Miners ETF), BLOK (Amplify Transformational Data Sharing ETF) pertenecen a este tipo de ETF.

Al depender de la solvencia de las contrapartes y de la liquidez de esos mercados, el tracking error y el riesgo de crédito cobran mayor protagonismo. Sus comisiones suelen situarse en un rango intermedio, alrededor de 0,40% a 0,85%, reflejando el coste de la intermediación y la gestión de contrapartidas.

ETF temáticos

Estos fondos en lugar de seguir un solo token, invierten en acciones de plataformas de intercambio, fabricantes de hardware, desarrolladores de software blockchain u otros actores clave. Algunos ETF de este segmento son BLOK (Amplify Transformational Data Sharing ETF), LEGR (First Trust Indxx Innovative Transaction & Process ETF) y BCHN (Global X Blockchain ETF).

El perfil de volatilidad es más moderado que el de un ETF spot de criptomonedas, y las comisiones oscilan entre 0,50 % y 0,95 %. Ofrecen una vía diversificada para participar en el crecimiento del ecosistema digital sin la necesidad de custodia directa de tokens.

3 ETF spot vs ETF de futuros de bitcoin: ¿Cuál elegir?

Los ETF spot posee bitcoin físico, lo que significa que su valor refleja directamente el precio actual de bitcoin en el mercado. Los ETF de futuros, en cambio, invierten en contratos de futuros de bitcoin, que son acuerdos para comprar o vender la criptomoneda a un precio predeterminado en una fecha futura.

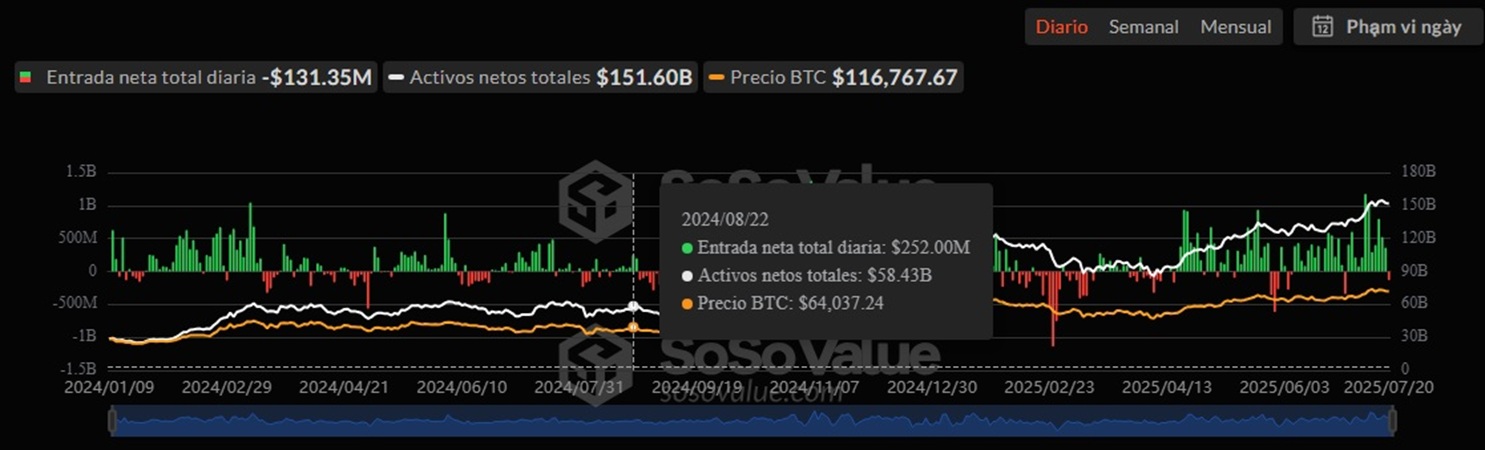

Ambos permiten invertir en bitcoin sin poseerlo directamente, pero difieren en estructura, costos y rendimiento. Desde su llegada al mercado regulado en enero de 2024, los ETF spot de Bitcoin han atraído un volumen de inversiones muy superior al de sus homólogos basados en futuros.

En apenas dieciocho meses, estos fondos han captado más de 50.000 millones de dólares de entradas netas, mientras que los ETF de futuros, activos desde octubre de 2021, apenas superan los 2.400 millones de dólares y han registrado flujos positivos de alrededor de 600 millones en los últimos doce meses.

Esta diferencia obedece, en buena medida, a que los ETF spot compran y custodian bitcoins reales, ofreciendo una réplica casi perfecta del precio de mercado, mientras que los contratos de futuro son apuestas a un precio futuro de bitcoin acordado por las partes.

4 ¿Cómo funcionan los ETF de bitcoin?

El funcionamiento de un ETF de Bitcoin se basa en dos mecanismos esenciales: la creación y redención de participaciones y el arbitraje que mantiene su precio muy cercano al valor del activo subyacente.

Cuando la demanda supera el valor liquidativo (NAV), los creadores de mercado autorizados (Authorized Participants, AP) adquieren bitcoins en el mercado spot y los entregan al custodio del fondo a cambio de nuevas acciones, aumentando la oferta y empujando la cotización hacia el NAV.

Si el ETF cotiza por debajo, devuelven participaciones al fondo y reciben bitcoins, reduciendo así la oferta y elevando el precio hasta equilibrarlo. Este proceso de creación-reembolso mantiene el seguimiento del precio (tracking error) en niveles inferiores al 0,10 %, logrando que el ETF replique prácticamente 1:1 el comportamiento de bitcoin.

La custodia de las criptomonedas es otro elemento crítico de seguridad. El fondo contrata a custodios especializados que almacenan los bitcoins en frío (cold storage) y emplean esquemas de multifirma, de modo que ninguna clave privada funciona de manera aislada. Además, auditorías independientes verifican regularmente que el número de tokens custodiados coincide con las participaciones emitidas.

Cada día hábil, el NAV se calcula al cierre de la sesión bursátil, promediando precios spot de varios exchanges de referencia y descontando la porción correspondiente de la comisión anual del fondo. De este modo, el precio de mercado del ETF refleja tanto el valor real de bitcoin como el coste de gestión prorrateado hasta ese momento.

Los ETF de futuros no poseen bitcoins reales, sino que invierten en contratos listados en mercados como el CME. Estos contratos deben renovarse cada mes mediante un proceso llamado rollover. Aunque permite aplicar estrategias como contango o backwardation, este mecanismo introduce costos adicionales y puede provocar diferencias temporales con el precio real de bitcoin en el mercado spot.

5 ¿Cómo invertir en ETF de criptomonedas?

Para invertir en un ETF de criptomonedas es clave elegir un bróker o plataforma confiable. En América Latina, estos fondos suelen cotizar en bolsas extranjeras como la de EE. UU., por lo que es común acceder a ellos mediante corredores internacionales como Interactive Brokers, Charles Schwab o Fidelity. Algunas corredoras locales también facilitan el acceso a través de certificados representativos o ADRs.

Antes de abrir una cuenta, es importante comprobar que el bróker esté regulado por autoridades reconocidas como la SEC (EE. UU.) o la FCA (Reino Unido), y revisar sus costos por comisiones, custodia y tipo de cambio. El proceso de registro suele requerir un formulario KYC, verificación de identidad y, en ciertos países, estar inscrito en el fisco con un número de contribuyente activo.

Una vez creada la cuenta, se deben transferir fondos en la moneda de cotización del ETF, generalmente dólares. Este paso puede tardar entre uno y tres días hábiles e implicar comisiones por conversión. Con saldo disponible, se localiza el ETF por su ticker -por ejemplo, IBIT (iShares Bitcoin Trust)- y se revisan aspectos técnicos como su tipo (spot o futuros), el “expense ratio” o comisión anual, liquidez diaria y patrimonio gestionado.

Lee el prospecto antes de invertir

Allí encontrarás detalles clave como: tipo de exposición (spot o futuros), comisiones, custodio, y riesgos específicos del ETF. Es la fuente más confiable.

Al momento de invertir, puedes usar una orden de mercado (compra inmediata) o una orden limitada (compra solo si alcanza un precio específico). Esta última es recomendable en ETF con menor liquidez o spreads altos.

Después de invertir, conviene seguir el “tracking error” (desviación entre el precio del ETF y el activo subyacente) y cambios regulatorios que puedan afectar el mercado. También es útil analizar si el ETF realiza rebalanceos o tiene una estructura sintética, especialmente en fondos temáticos o apalancados.

6 Cómo tributan los ETF

El tratamiento fiscal de los ETF varía según el país y el tipo de producto. En Estados Unidos, los ETF spot tributan como fondos tradicionales, con impuestos sobre plusvalías que dependen del tiempo de tenencia: menores si se mantienen por más de un año.

Por otro lado, los ETF de futuros se acogen al régimen especial 60/40 del IRS (sección 1256), donde el 60 % de las ganancias se considera de largo plazo y el 40 % de corto, lo que suele ser ventajoso para traders activos.

¿Dónde cotiza tu ETF?

El lugar donde cotiza un ETF afecta tus impuestos, acceso y horario de negociación. No es lo mismo uno en EE.UU. que en Europa o América Latina.

En América Latina, la situación es distinta. No suele hacerse una distinción técnica entre ETF spot y de futuros: ambos se consideran instrumentos financieros que generan plusvalías gravadas al momento de su venta. Lo relevante para efectos tributarios es si el ETF produce una ganancia de capital, sin importar si replica el precio de bitcoin mediante la tenencia directa (spot) o con derivados (futuros).

La tasa impositiva sobre esas ganancias varía significativamente en la región. En países como Colombia o México, puede situarse entre el 10 % y el 20 %, según el perfil fiscal del contribuyente. En Argentina, el impuesto a las ganancias derivadas de instrumentos financieros puede alcanzar el 20 %, aunque hay exenciones si se trata de activos emitidos localmente.

Así, aunque el tipo de ETF no influye directamente en la tributación, es clave que los inversores consulten la normativa local.

7 Pros y contras de los ETF de criptomonedas

| Ventajas | Desventajas |

|---|---|

| ✅ Fácil acceso desde brókers tradicionales | ❌ No posees directamente las criptomonedas |

| ✅ Regulación y supervisión en mercados bursátiles | ❌ Exposición limitada a las funciones de una cripto real (no puedes usarla, moverla) |

| ✅ Ideal para cuentas de inversión o retiro (ej. IRA o fondos personales) | ❌ Sujeto a comisiones de gestión |

| ✅ Sin necesidad de custodiar claves privadas ni usar wallets | ❌ Riesgo de tracking error o desvío respecto al precio real (especialmente en futuros) |

| ✅ Apto para inversores institucionales y conservadores | ❌ Algunos ETF usan derivados (futuros), no el activo real |

| ✅ Liquidez inmediata durante horarios de mercado | ❌ No disponibles en todos los países o plataformas |

| ✅ Ventajas fiscales en algunos países al ser productos financieros regulados | ❌ Dependencia de terceros para la custodia y ejecución |

| ✅ Transparencia en reglas, fees y estructura (vía prospecto oficial) | ❌ Alto riesgo en productos complejos si no se entiende bien el funcionamiento |

8 ¿Cuáles son los ETF de bitcoin y criptomonedas más populares?

| ETF | Activo | Tipo | Emisor / Reputación |

|---|---|---|---|

| iShares Bitcoin Trust (IBIT) | Bitcoin | Spot | BlackRock / Muy alta |

| Fidelity Wise Origin Bitcoin Fund (FBTC) | Bitcoin | Spot | Fidelity / Muy alta |

| ARK 21Shares Bitcoin ETF (ARKB) | Bitcoin | Spot | ARK Invest + 21Shares / Alta |

| VanEck Bitcoin Trust (HODL) | Bitcoin | Spot | VanEck / Alta |

| Purpose Ether ETF (ETHH) | Ethereum | Spot | Purpose Investments / Alta |

| iShares Ethereum Trust (ETHA) | Ethereum | Spot | BlackRock / Muy alta |

| ProShares Bitcoin Strategy ETF (BITO) | Bitcoin | Futuros | ProShares / Media-Alta |

| Grayscale Bitcoin Trust (GBTC) | Bitcoin | Spot† | Grayscale / Media-Alta |

Principales métricas de los ETF más populares

| ETF | Comisión | Volumen Diario Aprox. | Tracking / Rendimiento |

|---|---|---|---|

| iShares Bitcoin Trust (IBIT) | 0,12% (1er año) | ~50 M acciones/día | Muy bajo / Excelente |

| Fidelity Wise Origin Bitcoin Fund (FBTC) | 0,25% | ~3 M acciones/día | Muy bajo / Excelente |

| ARK 21Shares Bitcoin ETF (ARKB) | 0,21% | ~2,5 M acciones/día | Bajo / Bueno |

| VanEck Bitcoin Trust (HODL) | 0,20% | ~1 M acciones/día | Bajo / Bueno |

| Purpose Ether ETF (ETHH) | 1,00% | ~0,5 M acciones/día | Bajo / Bueno |

| iShares Ethereum Trust (ETHA) | 0,12% (1er año) | ~5 M acciones/día | Muy bajo / Excelente |

| ProShares Bitcoin Strategy ETF (BITO) | 0,95% | ~8,8 M acciones/día | Medio / Volátil |

| Grayscale Bitcoin Trust (GBTC) | 1,50% | ~5 M acciones/día | Moderado / Estable |