-

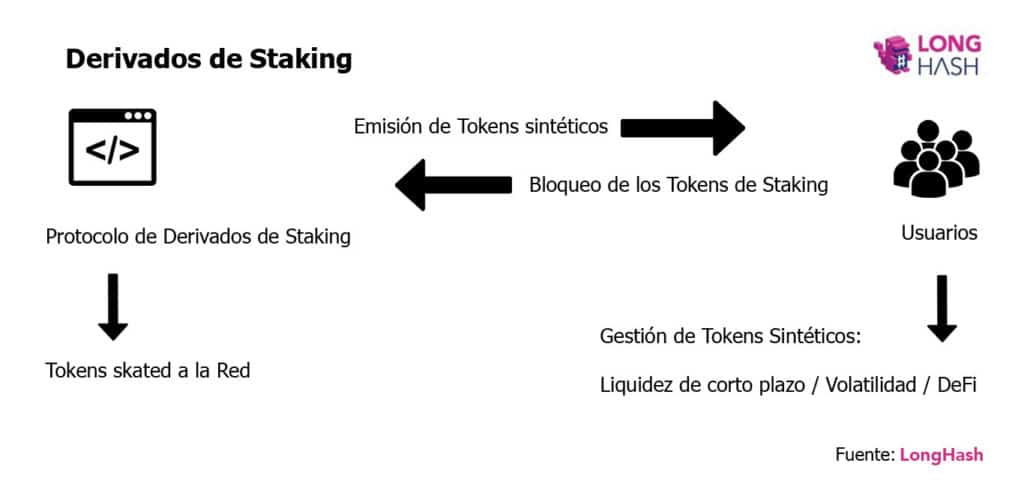

Estos derivados de staking se crean en redes como Ethereum, Cosmos y Polkadot.

-

Los usuarios pueden obtener beneficios del staking y del uso de sus fondos en DeFi.

La división de investigación de la plataforma de intercambio de criptomonedas ShapeShift, publicó un estudio sobre los productos financieros derivados basados en staking, es decir, aquellos creados y gestionados en redes que tienen la Prueba de Participación (PoS) como algoritmo de consenso.

El estudio, publicado el pasado 11 de marzo se titula Rendimiento sin cadenas: explorando los derivados de staking. Allí se analizan los tipos de derivados en plataformas PoS, así como los proyectos que los emiten. También contemplan las principales diferencias entre los derivados y su posible evolución futura.

En este primer artículo se abordan los modelos de negocios, los riesgos involucrados en las plataformas y los tipos de derivados de staking. Las plataformas de derivados en Ethereum 2.0 y los proyectos más relevantes se tratarán en la segunda parte.

En un entorno económico donde las políticas gubernamentales mantienen las tasas de interés cercanas a cero, ha crecido el apetito por aplicaciones y plataformas que ofrezcan mayor rendimiento, dice el estudio.

«Para los inversionistas que buscan rentabilidad, las redes PoS como Ethereum y Cosmos ofrecen una alternativa atractiva y de menor riesgo que los sofisticados protocolos de finanzas descentralizadas», señalan.

Los derivados de staking permiten a los usuarios aprovechar simultáneamente los beneficios del stake y la capacidad de apalancar su capital en DeFi y en otras plataformas, dice el reporte.

De acuerdo al informe, desde el punto de vista de los proveedores de derivados de staking hay tres modelos de negocios.

Uno de ellos es llevar los fondos aportados a un pool de liquidez y cobrar una comisión sobre las recompensas del staking. La segunda opción es cobrar una comisión adicional por el servicio. También podría ofrecerse el servicio gratuitamente como un valor añadido, afirma el reporte.

Hay entonces muchos atractivos en los derivados de staking, reitera el documento, pero también se pregunta ¿qué pasa con los riesgos?

El reporte resalta primero que al poner los derivados en stake, se renuncia temporalmente a la custodia de estos. «Para la mayoría de los protocolos, la única forma de garantizar la autocustodia es validándose uno mismo. Para muchos usuarios, esto simplemente no es práctico ni posible».

Otra fuente de conflictos está en que los stakers o validadores puedan tomar posiciones en corto de sus propios derivados de staking, señala el reporte.

«Hablando más ampliamente, se podría argumentar que el presupuesto de seguridad de un sistema POS «pierde» valor cuando los fondos que están bloqueados en su mecanismo de staking, se desbloquean como derivados».

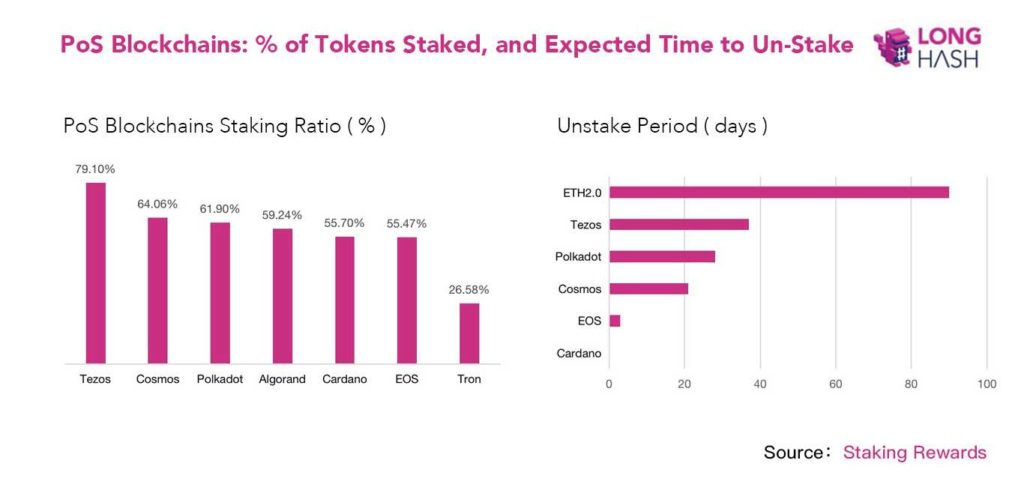

El gráfico siguiente muestra el porcentaje de los tokens colocados en staking en diferentes redes PoS y el tiempo esperado en ser liberados.

Se trata de «riesgos teóricos» por ahora, sostienen los analistas, pues aducen que pasarán varios años antes de que el mercado de los derivados de staking sea suficientemente grande para representar un riesgo real al consenso de las grandes redes PoS.

Tipos de derivados de staking

1.- Nativos

Estos derivados están codificados en el protocolo principal de la blockchain, señala el reporte. Los derivados nativos hacen el proceso más expedito y eliminan los riesgos de los contratos inteligentes. Para esto, se asume que los desarrolladores han codificado adecuada y eficientemente los derivados, aclara el reporte.

Hasta los momentos la única instancia de derivados nativos, es el proyecto Acala, basado en Polkadot. «Es posible esperar que se desarrollen en esta línea un cierto número de zonas autosoberanas de Cosmos», observan los autores.

2.- Exchange

Al poner en un pool los derivados de staking, los exchanges pueden operar nodos grandes (y rentables), afirma el reporte. Mientras tanto, las recompensas en stake que se acumulan pueden depositarse directamente en la cuenta del usuario, fuera de la cadena, agrega.

Para ShapeShift existe un importante riesgo de los derivados de staking basados en exchanges: se fomenta la centralización de los nodos de validación.

«Si un pequeño número de jugadores obtiene una gran parte de lo apostado, la seguridad de una blockchain PoS se debilita, dicen. Los autores afirman que los derivados de staking podrían propiciar que los intercambios puedan controlar una parte desproporcionada de tokens».

3.- Custodiados

En este caso, una entidad centralizada almacena los tokens apostados de los usuarios y emite derivados, pero muchos custodios no tienen las funciones de exchanges, afirma el informe.

Los custodios, sostiene el estudio, pueden competir cobrando una pequeña proporción de las recompensas, o cobrando comisiones menores que los exchanges.

4.- Tokens colateralizados

Estos tokens constituyen un enfoque importante de los derivados PoS, tanto porque inyectan liquidez como por su enfoque descentralizado, afirma el reporte. Después que se colocan fondos staked en un contrato, se emiten tokens ERC-20 en una proporción 1:1.

Los ETH apostados pueden inyectar liquidez en otras aplicaciones de yield farming o de creación automatizada de mercados, según el reporte.

5.- Préstamos

A pesar de que no hay aún implementaciones prácticas de esta modalidad, los derivados de skating podrían usarse siguiendo el modelo empleado por MakerDAO y otras plataformas DeFi, afirma el estudio.

Una entidad separada, bajo la forma de un contrato descentralizado emitiría stablecoins respaldadas por ETH que han sido colocadas en staking por los usuarios, señalan los autores.

«Esta sería una manera de desbloquear liquidez, siguiendo la mecánica bien definida de los préstamos con criptomonedas», sostiene el documento.

Plataformas de derivados de skating

El estudio afirma que el advenimiento de ETH 2.0 «es quizás el catalizador más importante que está impulsando la adopción de los derivados de staking». La entrada en producción a inicios de diciembre de la versión PoS de Ethereum permitió que los exchanges centralizados más importantes incursionaran en el staking de ETH.

Las diferencias de enfoque de cada exchange y algunas semejanzas serán tratadas en la segunda parte de este artículo. También se presentarán las plataformas como Rocketpool, Lido, Stkr y LiquidStake que funcionan en Ethereum. El planteamiento de otras redes PoS sobre estos derivados será también objeto de la segunda parte, con énfasis en Cosmos y Polkadot.

A inicios de año, Kraken y Binance dominaban el mercado de derivados de staking, como lo explicó CriptoNoticias el pasado 19 de enero. Este medio también reportó el pasado 15 de febrero que Ethereum 2.0 concentraba el 2,7% del suministro de ETH, en fondos en staking.