-

Se trata de un criptoactivo con una capitalización 30 veces menor que bitcoin, según CoinMarketCap.

-

Tether se utilizó en el 40% y el 80% de todas las transacciones de Binance y Huobi, respectivamente.

¿Cuál es la criptomoneda más utilizada en el mundo? Si crees que es bitcoin, que representa aproximadamente el 70% de todo el valor de mercado de las criptomonedas a nivel global, probablemente estés equivocado.

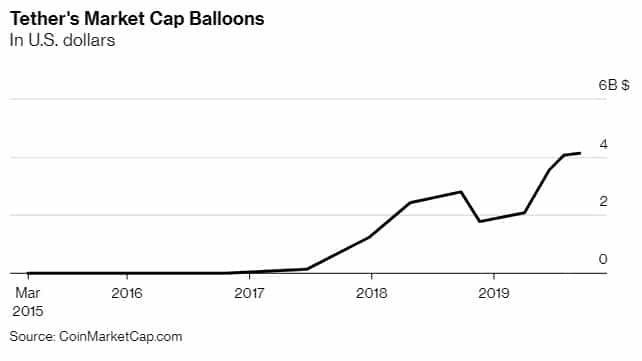

Si bien es difícil obtener cifras concretas sobre los volúmenes de negociación en este rincón, a menudo turbio, de las finanzas, los datos de CoinMarketCap muestran que el criptoactivo con el mayor volumen de negociación diario y mensual es tether, cuya capitalización de mercado es 30 veces menor que la de bitcoin. El volumen de tether superó al de bitcoin por primera vez en abril y lo ha superado constantemente desde principios de agosto, en un promedio superior de USD 21 mil millones por día, indica el proveedor de datos.

Con un volumen de negociación mensual 18% más alto que el de bitcoin, se podría argumentar que tether es la moneda más importante en el ecosistema. Tether también es una de las principales razones por las cuales los reguladores consideran a las criptomonedas con ojo cauteloso, y han puesto fin a fondos de negociación de criptomonedas en medio de una preocupación por la manipulación del mercado.

«Si no hay tether, perdemos una cantidad masiva de volumen diario, alrededor de USD 1 mil millones o más, dependiendo de la fuente de datos», dijo Lex Sokolin, codirector de tecnología financiera global de ConsenSys, que ofrece soluciones tecnológicas relacionadas con las blockchains. «Algunos de los patrones potenciales de negociación en el mercado pueden comenzar a desaparecer», indicó.

Tether es la stablecoin o moneda anclada más utilizada del mundo, una categoría de criptoactivo que busca evitar las fluctuaciones de precios, a menudo a través de anclaje o reservas. También es un camino para la mayoría de los comerciantes activos del mundo hacia el mercado de las criptomonedas. Según Sokolin, en países como China, donde están prohibidas las casas de cambio, las personas pueden pagar en efectivo en el mostrador para obtener tethers con pocas preguntas. A partir de ahí, pueden intercambiar tethers por bitcoin y otras criptomonedas, comentó.

«A muchas personas en Asia les gusta la idea de que esta cosa opaca y offshore esté fuera del alcance del gobierno de los Estados Unidos», dijo Jeremy Allaire, director ejecutivo de Circle, que apoya una stablecoin rival llamada USD Coin. «Es una característica, no un problema», opinó.

La compañía Tether, que está siendo demandada en Nueva York por supuestamente mezclar fondos, incluidas las reservas, dice que se requiere el uso de un formulario de conoce a tu cliente (KYC) y un proceso de aprobación para emitir y canjear la moneda.

Según Allaire, los comerciantes asiáticos representan aproximadamente el 70% de todo el volumen de comercio de criptomonedas, y tether se utilizó en el 40% y el 80% de todas las transacciones en dos de las principales casas de cambio del mundo, Binance y Huobi, respectivamente, dijo Coin Metrics a principios de este año.

Muchas personas ni siquiera saben que usan tether, dijo Thaddeus Dryja, investigador científico del Instituto de Tecnología de Massachusetts. Debido a que las instituciones financieras tradicionales temen no ser capaces de percibir a los delincuentes y a quienes lavan dinero lo suficientemente bien, la mayoría de las casas de cambio de criptomonedas aún no tienen cuentas bancarias y no pueden mantener dólares en nombre de sus clientes. Entonces usan tether como sustituto, dijo Dryja.

«No creo que la gente realmente confíe en tether. Creo que las personas usan tether sin darse cuenta de que lo están usando, y en cambio piensan que tienen dólares reales en una cuenta bancaria en alguna parte», dijo Dryja. Algunas casas de cambio etiquetan mal sus páginas, para transmitir la impresión de que los clientes tienen dólares en lugar de tethers, argumentó.

La forma en que tether se gestiona y gobierna lo convierte en una caja negra. Si bien bitcoin no pertenece a nadie, tether es emitido por una empresa privada con sede en Hong Kong, cuyos propietarios también poseen la casa de cambio Bitfinex. El mecanismo exacto por el cual el suministro de tether aumenta y disminuye no está claro. También se cuestiona exactamente cuánto del suministro está cubierto por las reservas fiduciarias, ya que Tether no se audita de forma independiente. En abril, la compañía Tether reveló que el 74% de los tether están cubiertos por efectivo y valores a corto plazo, mientras que anteriormente había afirmado que tenía una reserva del 100%.

La divulgación de estos datos fue parte de una investigación que continúa en curso sobre Tether por parte del Fiscal General de Nueva York, quien acusó a las compañías detrás de la moneda de encubrimiento para ocultar la pérdida de USD 850 millones de fondos corporativos y de clientes.

John Griffin, profesor de finanzas de la Universidad de Texas en Austin, dijo que la mitad del impulso de bitcoin en 2017 fue el resultado de la manipulación del mercado a través de tether. El año pasado, Bloomberg informó que el Departamento de Justicia de los Estados Unidos está investigando el papel de tether en esta manipulación del mercado.

Conveniencia versus riesgo

«Ser controlado por partes centralizadas derrota todo el propósito original de las blockchains y las criptomonedas descentralizadas», dijo Griffin. “Al evitar los poderes del gobierno, las stablecoins colocan la confianza en manos de grandes compañías tecnológicas, que tienen una responsabilidad mixta. Entonces, aunque la idea es excelente en teoría, en la práctica es arriesgada, abierta al abuso y plagada de problemas similares a las monedas fiduciarias tradicionales», argumentó el profesor.

Por otro lado, debido a que tether es clave para su crecimiento, muchas casas de cambio de criptomonedas probablemente estén dispuestas a rescatarlo si es necesario, dijo Dan Raykhman, quien está desarrollando una plataforma para emitir activos digitales y solía ser el jefe de las tecnologías comerciales de Galaxy Digital.

«Existe este apoyo implícito de todas estas casas de cambio para ayudar a tether a mantenerse a flote», sentenció.

Si bien el año pasado salieron docenas de stablecoins, muchas de ellas auditadas y reguladas de forma independiente, tether sigue siendo la favorita, con diferencia.

«Tether ha existido desde 2014 —antecedentes antiguos en el ecosistema— y ha conservado su valor», dijo Aaron Brown, un inversionista y escritor de Bloomberg Opinion. «No digo que sea perfecto, pero su conveniencia supera su riesgo para muchas personas», concluyó.

Versión traducida del artículo de Olga Kharif, publicado en Bloomberg.