-

Bitcoin y las acciones tecnológicas son complementarias, dice Grayscale.

-

Hay una correlación moderada entre BTC y el Nasdaq 100.

En un contexto financiero donde la diversificación es clave, la firma Grayscale ha analizado cómo la incorporación de bitcoin (BTC) en una cartera tradicional con exposición al índice Nasdaq 100 podría impactar los rendimientos y el riesgo de los inversionistas.

El estudio de la empresa sugiere que, aunque las acciones tecnológicas y bitcoin son activos distintos, su combinación en una cartera puede ofrecer beneficios estratégicos.

El Nasdaq 100 agrupa a las principales compañías no financieras de la bolsa Nasdaq, con una fuerte presencia del sector tecnológico. Bitcoin, por su parte, es el activo digital con mayor capitalización de mercado y se ha posicionado como una alternativa dentro del ecosistema financiero.

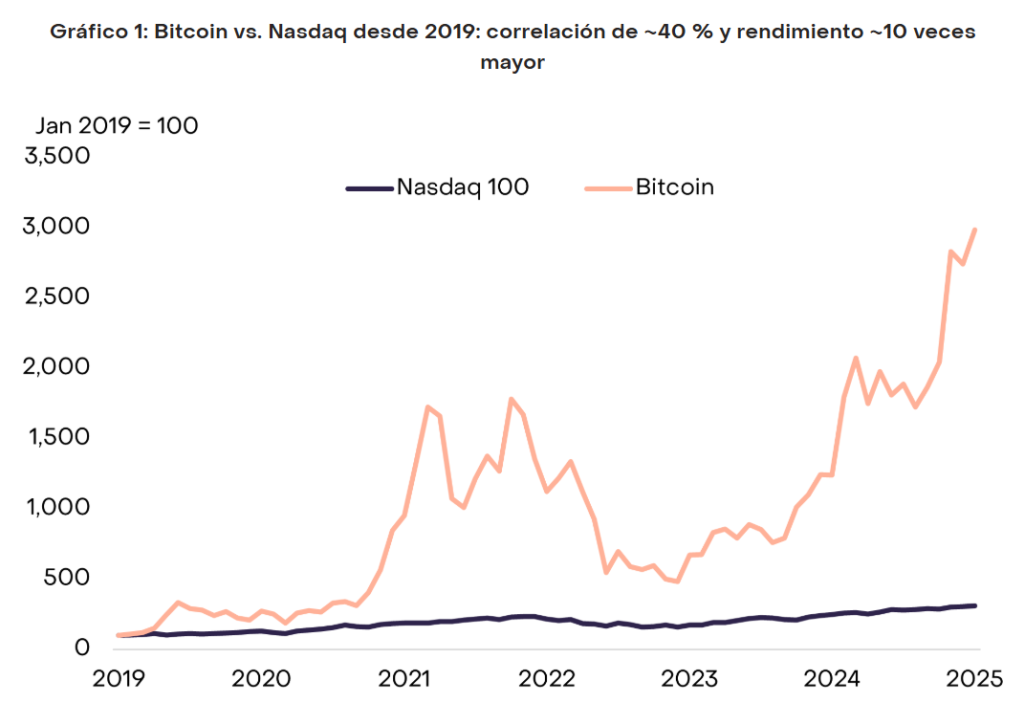

De acuerdo a Grayscale, los rendimientos del índice Nasdaq 100 y los rendimientos de bitcoin tienen una correlación moderada y volatilidades significativamente diferentes. Desde 2019, los rendimientos mensuales de bitcoin han tenido una correlación de 40% con los rendimientos del índice Nasdaq 100.

No obstante, su comportamiento en términos de volatilidad ha sido significativamente distinto: bitcoin registró una volatilidad anualizada del 71,5%, mientras que el índice Nasdaq 100 se situó en un 20,5%.

Tres posibles beneficios de incluir bitcoin en la cartera

El análisis de Grayscale destaca tres efectos clave que la inclusión de bitcoin podría generar en una cartera con predominancia en el Nasdaq 100:

1. Posible mejora en los retornos esperados

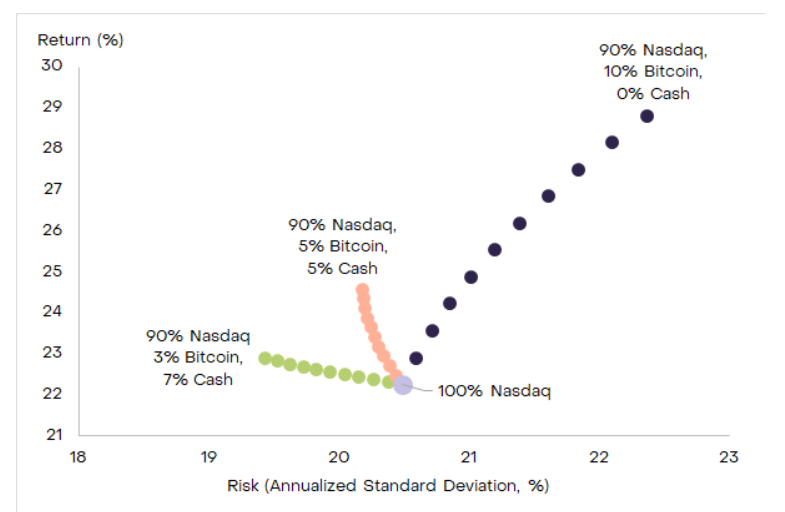

Según los datos recopilados desde 2019, una cartera compuesta en un 90% por Nasdaq 100 y un 10% por bitcoin habría registrado un rendimiento anualizado del 28,8%, con una volatilidad del 22,4%.

En comparación, una cartera exclusiva del Nasdaq 100 obtuvo un retorno del 22,2% con una volatilidad del 20,5%.

Estos resultados sugieren que bitcoin podría incrementar el rendimiento potencial de la inversión, aunque con un aumento en la exposición al riesgo.

2. Reducción del riesgo sin sacrificar rendimiento

Otra estrategia evaluada consistió en distribuir un 90% en Nasdaq 100, un 3% en bitcoin y un 7% en efectivo. Bajo esta configuración, el rendimiento anualizado habría sido del 22,9%, con una volatilidad del 19,4%, lo que implica una ligera mejora en los retornos con menor exposición al riesgo.

Esta opción refleja que una asignación controlada a bitcoin, combinada con activos de menor volatilidad, podría contribuir a mejorar la eficiencia del capital en una cartera.

3. Acceso a mayores retornos sin aumentar la volatilidad

El análisis también sugiere que la inclusión de bitcoin junto con efectivo podría permitir a los inversionistas alcanzar un mejor balance entre riesgo y retorno. Un portafolio con un 90% en Nasdaq 100, un 5% en bitcoin y un 5% en efectivo habría alcanzado un rendimiento anualizado del 24,6%, con una volatilidad del 20,2%, manteniendo un nivel de riesgo similar al del Nasdaq 100 por sí solo.

Distanciamiento entre bitcoin y Nasdaq 100

La distancia entre bitcoin y Nasdaq 100 comenzó a finales de 2023 y se mantiene hasta la actualidad. Esta diferencia se hizo más evidente cuando el BTC superó la marca de los 40.000 dólares en octubre de 2023, como lo reportó CriptoNoticias.

Los factores fundamentales que elevaron el precio del BTC y que lo alejaron del Nasdaq, en aquel momento, estuvieron encabezados por las solicitudes de autorización de fondos cotizados en bolsa (ETF) de bitcoin al contado, que fueron aprobadas en enero de 2024, lo que impulsó aún más el precio de la moneda digital, separándose aún más del Nasdaq.

A pesar de esto, la incorporación de bitcoin en una cartera de inversión tradicional tiene que mirarse con cautela. Si bien algunos modelos sugieren que puede mejorar los retornos esperados y optimizar la relación riesgo-recompensa, la volatilidad inherente del activo y la incertidumbre regulatoria siguen siendo factores clave a considerar.

Los inversionistas deben evaluar cuidadosamente sus objetivos y tolerancia al riesgo antes de tomar decisiones. En un entorno financiero en constante evolución, el papel de bitcoin dentro de los portafolios tradicionales aún está en proceso de definición.