-

La falta de liquidez en Binance provocó anomalías en el precio de USDe.

-

Es una stablecoin que se comercia principalmente en exchanges descentralizados.

USDe, la tercera stablecoin más grande del mercado, perdió su paridad con el dólar en Binance, donde llegó a negociarse cerca de 0,65 dólares el pasado 10 de octubre. La empresa emisora del activo digital, Ethena Labs, explicó que la disparidad no afectó el funcionamiento interno del protocolo ni las operaciones de acuñación o redención, dando a entender que la responsabilidad recayó sobre la mayor plataforma de intercambio de criptomonedas del mundo.

El evento, que ocurrió entre las 21:36 y 22:16 UTC del viernes, se dio en medio de una liquidación global del mercado de criptomonedas, estimada entre USD 19.000 y 20.000 millones de dólares en posiciones apalancadas. Binance, por sí solo, registró liquidaciones por más de 1.400 millones en posiciones largas y 981 millones en cortas.

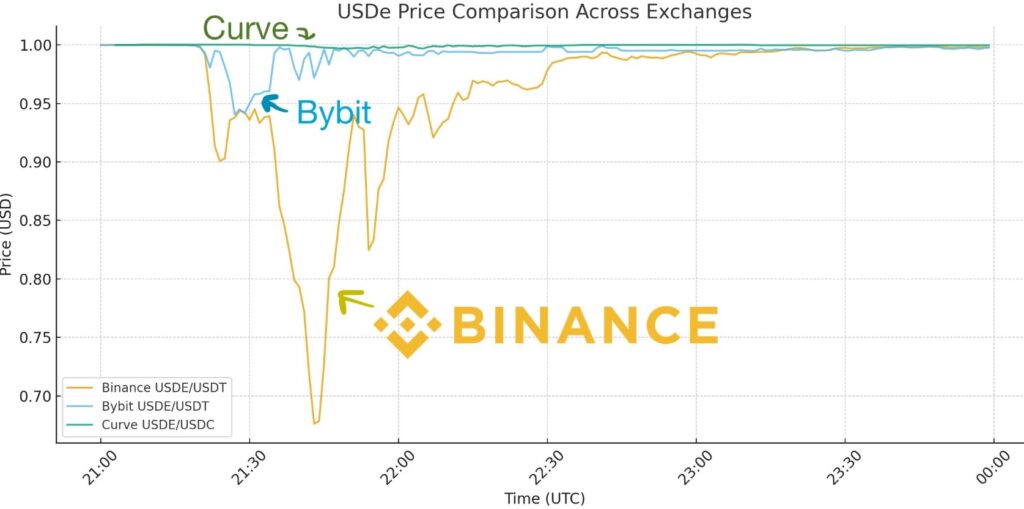

En ese contexto, el precio de USDe cayó 35% en el exchange, mientras que en plataformas descentralizadas como Curve, Fluid o Uniswap se mantuvo con desviaciones menores al 0,3%.

Según datos de la empresa detrás de USDe, el problema fue localizado. La mayor parte del comercio de USDe ocurre en exchanges descentralizados con liquidez superior a los 300 millones de dólares. En Binance, la liquidez apenas alcanzaba decenas de millones. Esto permitió que ventas masivas —estimadas en 90 millones de USDe— generaran un efecto en cascada.

Además, las posiciones que usaban USDe como colateral fueron liquidadas automáticamente, amplificando la presión vendedora y profundizando la caída del precio.

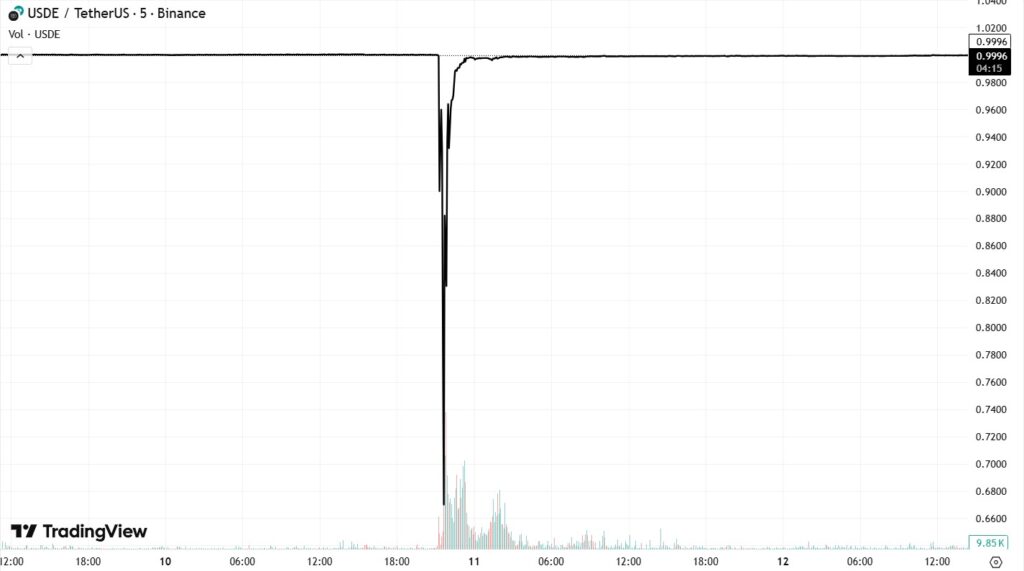

El siguiente gráfico muestra el depeg que tuvo USDe en su cotización en Binance durante la jornada del 10 de octubre y su posterior recuperación:

Una dislocación técnica en el mercado

Binance reconoció fallos en su sistema, que estuvo sobrecargado por el volumen extremo de operaciones durante el desplome del viernes. La ventana temporal permitió que durante la volatilidad del mercado el sistema colapsara. Como resultado, Binance compensó con 283 millones de dólares a los usuarios afectados.

Guy Young, fundador de Ethena Labs, sugirió que el episodio fue un evento aislado causado por Binance y no una desvinculación global. Explicó que «la severa discrepancia de precios se aisló a un solo lugar», es decir, en ese exchange, por basarse en su propio oráculo. Y no fue una afectación en el grupo más profundo de liquidez.

Para Young, Binance «se enfrentó a problemas de depósito y retiro durante la venta masiva de USDe, lo que no permitió a los creadores de mercado cerrar el círculo».

Haseeb Qureshi, socio gerente de Dragonfly, afirma que lo sucedido el viernes «fue un flash-crash específico de Binance», que, en su opinión, pudo haber sido evitado por «una mejor estructura de mercado».

Recuerda así que el USDe en su lugar principal, que es la plataforma Curve, en realidad cotizaba a una paridad ajustada durante todo el día del desplome. «Esto es realmente diferente de lo que describirías como una desvinculación», expresa.

La gráfica a continuación muestra la disparidad de precios de USDe que se reflejó en Binance, ByBit y Curve durante el desplome del mercado:

El rol de los oráculos

La raíz técnica del incidente fue el sistema de oráculos de Binance. El exchange utilizaba su propio libro de órdenes como fuente principal de precios dentro del sistema Unified Account.

Al hacerlo, ignoró fuentes externas o precios de redención provistos por oráculos como Chainlink. Cuando el libro de órdenes interno se vació, el oráculo reportó un precio de 0,65 dólares, lo que activó liquidaciones automáticas de colaterales vinculados a USDe.

Como lo define la Criptopedia de CriptoNoticias, un oráculo es un servicio que proporciona datos del mundo real a las aplicaciones descentralizadas (dApps) y contratos inteligentes. Los oráculos permiten que las aplicaciones de finanzas descentralizadas (DeFi) accedan a información externa, como precios, eventos y otros datos, que no residen directamente en las redes de criptomonedas.

Para Qureshi, «Binance implementó mal su oráculo y comenzó a liquidar posiciones que no debía». «Los buenos mecanismos de liquidación no se activan durante caídas repentinas. Si no eres el lugar principal para un activo —y Binance no lo es para USDe— entonces deberías mirar el precio en el lugar principal», recomienda.

«Si solo observas tu propio libro de órdenes, liquidarás de forma exagerada. Eso hizo que Binance empezara a liquidar USDe como si valiera 0,80 dólares, lo que provocó una cascada de liquidaciones», indicó.

De hecho, fue la metodología de fijación de precios de Ethena lo que evitó que el impacto se propagara. Omer Goldberg, fundador de la firma Chaos Labs, señala que se ahorraron USD 4.500 millones de posiciones en el protocolo DeFi Aave, así como unos 180 millones en penalizaciones por liquidación y cascadas posteriores.

Hipótesis de manipulación

Por otro lado, analistas independientes detectaron indicios de coordinación entre traders que habrían aprovechado la vulnerabilidad en Binance. Retiros masivos por hasta 90 millones de USDe se dieron en momentos en que el exchange reconocía problemas con sus oráculos y notificaba de una actualización prevista para el 14 de octubre.

El periodista y analista del mercado, Colin Wu, describió el suceso como un «ataque premeditado», que tuvo pérdidas estimadas entre 500 millones y 1.000 millones de dólares para el exchange.

Para el analista financiero Carmelo Alemán, el asunto es más grave. Según él, el desplome fue consecuencia de prácticas coordinadas entre exchanges y creadores de mercado.

«Los exchanges y los market makers están confabulados para robar a la gente», dice a CriptoNoticias, y añade que la caída del mercado «no ha sido una muestra de algo nuevo, sino lo que lleva pasando durante muchísimo tiempo».

«Y esto fue robo, no fue ninguna reacción de mercado. Ellos (los market makers) toman cualquier escenario, como el anuncio de Trump, para reventar el mercado y robar a la gente», fustiga, al tiempo en que descarta que el mercado hubiera caído de forma orgánica luego de que el presidente estadounidense Donald Trump asomara la reanudación de la guerra comercial con China (algo que luego revirtió).

Asimismo, niega que sean las ballenas o los grandes inversores los que causaron el desplome del mercado, que acumuló 20.000 millones de dólares en liquidaciones, «porque cuando se produce una caída de todo el ecosistema al mismo tiempo, eso no es coordinación humana. Eso lo hacen con inteligencia artificial».

Desde su perspectiva, «los exchanges les envían los tokens, los market makers los venden masivamente y luego tiran el mercado. No dejan que suba».