-

Para quienes ven a bitcoin como inversión, resulta importante una estrategia de toma de ganancias.

-

En base al estudio de cada indicador se llega a una proyección de precio particular.

Bitcoin (BTC) está sorprendiendo a todo el mundo. A diferencia de lo que ha ocurrido en ciclos alcistas anteriores, el precio de la moneda digital ahora se acerca a su máximo histórico a 2 meses antes del próximo halving.

En palabras de la compañía gestora de fondos de inversiones, Grayscale, «este ciclo de bitcoin es diferente». Desarrollos propios de bitcoin, una masiva adopción institucional y factores macroeconómicos parecen haber cambiado el panorama en esta ocasión.

El influencer y divulgador argentino, Manuel Terrones Godoy, conocido también como «KmanuS88» había anticipado —tal como CriptoNoticias lo reportó a inicios de febrero— que este es un «súper ciclo de bitcoin», diferente a todo lo vivido hasta el momento.

Sebastián Serrano, CEO del exchange Ripio, asegura, en un comunicado compartido con este portal informativo:

«En todos los ciclos anteriores, la demanda comenzó a aumentar meses después del halving, pero ahora estamos observando una mayor actividad antes del halving, y esto se anticipó debido a una fuerte demanda que se esperaba con la aprobación de los ETF. Analizando este contexto, es muy probable que sea un ciclo intenso, pero tal vez más corto. La verdad es que hay incertidumbre al respecto porque también se habla de un super ciclo que durará mucho tiempo. Lo que está claro es que los ETF son importantes para el mercado cripto y están atrayendo mucho capital. El halving se acerca y reducirá la producción de los mineros, lo que podría impactar positivamente en este mercado».

Sebastián Serrano, CEO del exchange Ripio.

Varias métricas respaldan las expectativas alcistas sobre bitcoin

Teniendo todo esto en cuenta, las expectativas son mayoritariamente alcistas para los próximos meses. Muchos análisis y predicciones se han realizado. Uno de ellos es el efectuado por Nodecharts, compañía que provee un servicio de métricas on-chain de Bitcoin. Especialistas de esta empresa han utilizado sus propios gráficos para llegar a conclusiones sobre cuál podría ser el precio máximo de BTC en el ciclo alcista en curso. Para esto, emplean 4 métricas, que se detallan a continuación.

Suministro gastado de largo plazo

En primer lugar, se evalúa el suministro gastado de largo plazo. Nodecharts explica: «el suministro gastado de largo plazo > 200% (+100k USD) representa la cantidad total de monedas gastadas (BTC) dentro del intervalo mayor a 155 días con ganancias superiores al 200% en transacciones de más de 100.000 dólares».

El siguiente gráfico muestra el suministro gastado de largo plazo:

Explica el analista de Nodecharts que el valor actual en la métrica es de 187 BTC con una mediana móvil de 90 días. Teniendo eso en cuenta, se busca el mismo valor para ciclos anteriores (2015-2017 y 2019-2021) y se calcula el porcentaje hasta los máximos en cada caso.

Dice el informe:

«En el caso de 2015-2017, se obtuvo una rentabilidad del 2.538% desde el punto en que la métrica mostró un valor de 187 BTC. En el caso de 2019-2021, se obtuvo un 510% desde el mismo punto en la métrica. Observamos una gran diferencia de rentabilidad entre ambos ciclos, por lo que no podemos determinar si repetiremos uno de ellos o por el contrario, según lo que demuestra la historia de Bitcoin, las rentabilidades serán decrecientes, por lo que se obtendrían rentabilidades inferiores en este ciclo».

Nodecharts, plataforma de métricas on-chain de Bitcoin.

Aunque el futuro es incierto, Nodecharts arriesga una de las dos posibilidades antes mencionadas: «Creemos que durante este ciclo, es probable que experimentemos una disminución en la rentabilidad».

Así, proceden a calcular el ratio de las rentabilidades en los ciclos mencionados y lo extrapolan al ciclo actual para proyectar una rentabilidad futura, que resulta ser de 104%.

Considerando que los cálculos fueron realizados hace algunos días, cuando BTC se encontraba en 57.000 dólares, la proyección para el precio máximo de bitcoin en este ciclo alcista es de 117.300 dólares, que serían alcanzados en marzo de 2025.

SOPR ajustado

En segundo lugar, se analiza el SOPR ajustado. Se explica en la plataforma de análisis que «el SOPR es el acrónimo de las palabras en inglés ‘Spent Output Profit Ratio’, que en español significa ‘ratio de ganancias de salidas gastadas’. Esta métrica nos indica las ganancias o pérdidas agregadas realizadas en un día específico».

En BTC, el SOPR permite evaluar si los hodlers, mayoritariamente están vendiendo sus monedas por un valor superior al que pagaron por ellas, es decir, con ganancias, o si las están vendiendo por un valor inferior, con pérdidas.

El siguiente es el gráfico del SOPR en bitcoin actualmente:

Con base a los datos actuales sobre el SOPR, el analista de Nodecharts llega a la conclusión de que la rentabilidad esperada —al momento de hacer los cálculos— sería del 70%. Esto situaría a bitcoin a un precio de 96.900 dólares para diciembre de 2024.

Días / monedas destruidas ajustadas

En tercer lugar, se analiza la métrica «Días / monedas destruidas ajustadas», que se define como el ratio entre los días/monedas destruidas y el suministro en circulación». Vale aclarar que el concepto de «monedas destruidas» no significa que las monedas literalmente se destruyen. Más bien, se refiere a una medida que combina la cantidad de bitcoin movida en una transacción con el tiempo que ha transcurrido desde que esas monedas fueron movidas por última vez. La idea es que si alguien ha mantenido BTC durante un largo periodo de tiempo antes de moverlo, esa acción tiene un peso diferente en el mercado en comparación con alguien que mueve BTC que solo ha tenido por unos días.

Nodecharts muestra que la rentabilidad de bitcoin para el ciclo de 2015-2017 fue del 1.415%, mientras que en el ciclo de 2019-2021 fue del 280%, tal como puede verse en el siguiente gráfico:

Examinando el ratio de rentabilidad para esta métrica, el análisis de Nodecharts es que bitcoin tendría, desde el momento en el que se hizo el cálculo, una rentabilidad cercana al 56%. Esto proyecta un precio de 89.920 dólares y, si los patrones históricos se repiten, se alcanzaría para diciembre 2024.

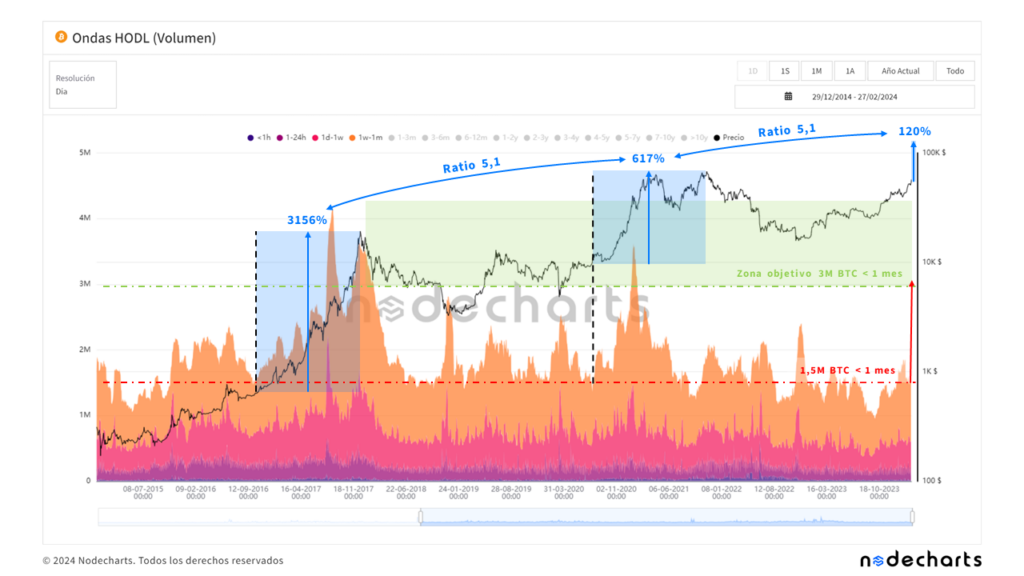

Ondas HODL

Por último, Nodecharts examina las ondas HODL. Se explica en el sitio web de esta plataforma, que «en las ondas HODL (Volumen) cada onda representa la cantidad total de monedas inactivas (BTC) dentro de un intervalo de tiempo determinado. Se calcula sumando la cantidad total de monedas sin gastar (BTC) dentro de cada intervalo representado en el gráfico y en la leyenda».

El siguiente es el gráfico de las Ondas HODL para bitcoin al momento de realizar el análisis:

Aclara el informe que la rentabilidad observada para el ciclo de 2015-2017 fue del 3.156%, mientras que en el ciclo de 2019-2021 fue del 617%. Haciendo cálculos y extrapolaciones en base a eso, se llega a la conclusión de que la rentabilidad esperada para el ciclo actual —desde el momento en el que se realizó el análisis— sería de 120%, aproximadamente. Así, se proyecta un precio de bitcoin de 125.400 dólares a finales de mayo de 2025. Esta es la proyección más «optimista» de las 4 aquí presentadas.

Se necesita una estrategia para tomar ganancias

Como puede apreciarse, el estudio de diversas métricas da como resultado diversas proyecciones de lo que podría ser el precio máximo de bitcoin. Por todo esto, Nodecharts aclara:

«Aunque estas proyecciones basadas en rentabilidades pasadas y temporales nos pueden proporcionar puntos de referencia útiles y ayudarnos a tomar decisiones a medida que el mercado avanza, es importante tener claro que son simplemente análisis y suposiciones. Para un analista on-chain, comprender las dinámicas del mercado va más allá de simplemente observar dos o tres gráficas».

Nodecharts, plataforma de métricas on-chain de Bitcoin.

Incluso, CriptoNoticias ha reportado análisis y proyecciones que son diferentes a los que se presentan en este artículo. Por ejemplo, el autor e inversionista, Robert Kiyosaki, está convencido de que bitcoin valdrá 100.000 dólares en tan solo 3 meses (junio de 2024).

Por lo tanto, para aquellos que poseen bitcoin a modo de inversión y buscan rentabilidad financiera, es fundamental que operen según una estrategia. Esta estrategia no solo debería considerar puntos de compra, sino también puntos de toma de ganancias. El DCA inverso es una de estas opciones. Consiste en ir vendiendo parte de las tenencias de bitcoin a medida que el precio sube, con el objetivo de llegar a un precio promedio de ventas.

La plataforma Nodecharts dispone de un apartado denominado ‘Signals‘, que combina varios indicadores para dar posibles puntos de entrada y salida. Además, CriptoNoticias ha realizado una revisión de 4 indicadores que se encuentran en TradingView y que también pueden ayudar a los inversionistas a tomar ganancias en los mejores momentos.

Dicho todo esto, vale recalcar que la información que se ha vertido en este texto no debería ser tomada como un consejo de inversión o recomendación financiera. Cada inversionista debe realizar su propia investigación antes de invertir en bitcoin, criptomonedas o cualquier activo financiero.