-

El dinero en efectivo parece destinado a morir, aunque no hay otro sistema de pago que le supere.

-

Los analistas creen que las oportunidades están dadas para construir la banca del mundo post Covid.

Un panel de especialistas determinó este jueves 25 de marzo que los bancos tradicionales y la industria fintech deben lograr un entorno colaborativo para llegar fortalecidos al mundo posterior al COVID-19. De lo contrario, ninguno de los dos sectores cosechará todos los beneficios de la innovación y corren el riesgo de perecer.

El futuro de los sistemas de pago y los desafíos que enfrenta la industria financiera ante la digitalización impulsada por el distanciamiento social, fueron analizados como parte de la cumbre mundial BIS Innovation Summit 2021, organizada esta semana por el Banco de Pagos Internacionales (BIS).

En la conferencia virtual participó Piyush Gupta, CEO del grupo de servicios financieros DBS con sede en Singapur; Dilip Asbe, director ejecutivo de la Corporación Nacional de Pagos de la India (NPCI). También intervino Diana Ávila, directora de la red global de pagos transfronterizos TransferWise, ahora Wise; y Reuben Lai, director de finanzas de la empresa de servicios financieros Grab Financial Group.

Cuando la pandemia aceleró drásticamente la digitalización de los servicios financieros, dejó en evidencia que llegó la hora de innovar, pero todo cambio tecnológico representa un desafío cuando se busca la igualdad de oportunidades e inclusión social. Esas fueron las principales preocupaciones planteadas por Piyush Gupta, quien cree que el mundo todavía no ha creado un sistema que supere al pago en efectivo.

“El efectivo está disponible en todas partes, cualquiera tiene acceso a él. De hecho, ni siquiera necesitas una cuenta bancaria cuando intercambias un bien o pagas por un servicio. Puedes transmitirlo a otras personas tan pronto como la visibilidad sea posible. No es necesario tener un teléfono móvil o cualquier otro dispositivo. Es el de mayor aceptación en el mundo. No hay otro sistema de pago que supere al efectivo y no será fácil hacerlo. Otro elemento que destaca es que simplemente quien paga con efectivo se mantiene en el anonimato, y no son solo los delincuentes o los malos los que valoran esta característica. Entonces, el dinero en efectivo no es fácil de eliminar porque ofrece todas estas ventajas que las personas prefieren”.

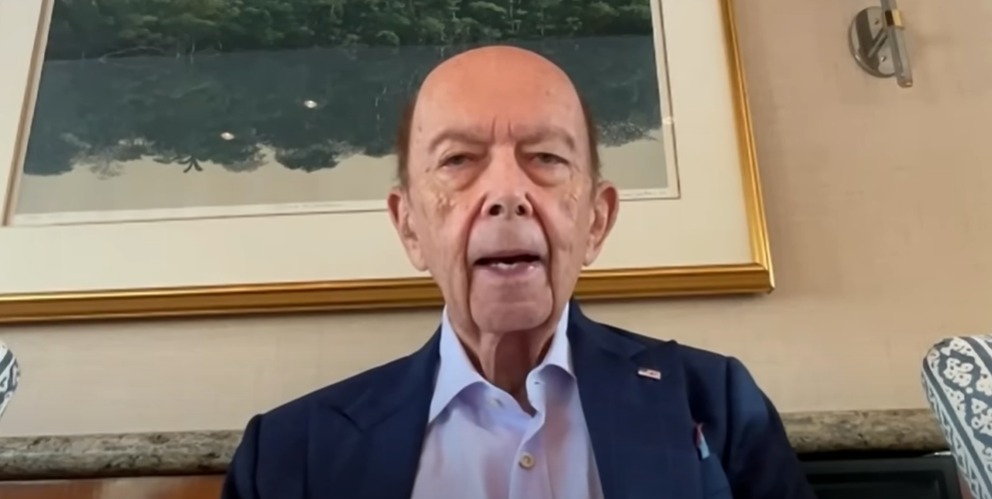

Piyush Gupta, CEO de DBS.

La industria Fintech acelerada por la pandemia

La pandemia llegó de pronto e irrumpió en el sistema financiero, algo que nadie podía predecir o prepararse para ello, pero ha favorecido al ecosistema digital. Ahora, “hay un futuro prominente para los sistemas de pago modernos”, señaló Dilip Asbe.

Agregó que actualmente 200 millones de hindúes están usando con regularidad la plataforma UPI (Interfaz de Pagos Unificados), un servicio de pagos instantáneos que usa el banco nacional de India en asociación con grandes entidades.

Asbe además está convencido que pronto otros 200 millones de ciudadanos adoptarán el sistema “porque el objetivo principal del NPCI es transformar la India, eliminar el efectivo y convertirla en una sociedad digital mediante un ecosistema accesible en todo el país y todos los estratos de la población”, dijo.

Diana Ávila está de acuerdo con que la pandemia está abriendo oportunidades a las fintech las cuales están respondiendo a las necesidades que actualmente tiene el mundo. Sobre todo, porque “las personas ya no quieren ir hasta las sucursales bancarias, mucho menos quieren hacerlo portando su dinero en efectivo y quieren mover su dinero a través de las fronteras de manera inmediata y aún más durante la pandemia”, explicó.

La directora de TransferWise afirma que la empresa está enfocada en cubrir las necesidades de los usuarios y como parte de ello, ofrece un servicio de transferencia internacional más barato que el ofrecido por los bancos tradicionales para que las personas envíen, gasten o retiren dinero en todo el mundo.

Reuben Lai comentó cómo fue que Grab adquirió en 2020 la licencia bancaria digital completa de la Autoridad Monetaria de Singapur, lo cual le convirtió en el primer banco de próxima generación que opera en la región donde 40% de la población ha permanecido desbancarizada. Destacó los “niveles de adopción tremendos” que está experimentando la plataforma de servicios financieros, con jóvenes, trabajadores temporales y microempresas uniéndose al sistema.

“Hemos experimentado un gran nivel de crecimiento. Una gran proporción de nuestros clientes, en realidad optan y eligen nuestro servicio porque ofrece préstamos y un seguro que es realmente conveniente para estos tiempos. Así que somos un buen ejemplo de lo importante que es enfocarse en cubrir las necesidades de los clientes en el momento oportuno. Tradicionalmente es difícil lograr que los consumidores cambien los viejos hábitos, pero la gran aceleración ha llegado con las nuevas circunstancias que realmente han lanzado a los usuarios hacia los servicios digitales”.

Reuben Lai, director ejecutivo de finanzas de Grab Financial Group.

Los sistemas de pago del futuro se construyen hoy

Mientras la pandemia aceleró la digitalización, y con ello, la industria fintech tomó impulso, otra historia ha sucedido con la banca tradicional que no ha podido responder de manera oportuna a las circunstancias que se presentan. Es por eso que el panel de especialistas cree que la mejor vía es que ambos sectores se conviertan en socios para construir un mejor futuro donde los usuarios sean los grandes triunfadores.

De tal manera que, mientras los bancos se encarguen de la gestión de fondos, sus socios ofrezcan el servicio, lo cual generará ahorro de costos, mejores ingresos y una nueva versión del modelo de negocio.

“Ya hemos tenido una buena experiencia cuando hemos podido trabajar de manera integrada con los bancos. En 2018 fuimos la primera empresa no bancaria de servicios financieros en obtener acceso al sistema del banco de Inglaterra. Esto nos permitió completar los pagos más rápido y con precios más bajos para nuestros clientes. También nos hemos estado asociando con pequeños bancos que habilitan nuestro servicio y permiten que nuestro ecosistema y nuestra conexión sean utilizados por estas instituciones financieras, lo cual es beneficioso para todos”.

Diana Ávila, directora global de TransferWise.

Generar sinergia para que el mundo sea menos dependiente del dinero en efectivo también deja tareas pendientes, pues al establecer alianza, los bancos y las fintech deben “asegurarse de manejar un enfoque coordinado y un entorno que opere bajo las mismas reglas para que todos puedan competir bajo las mismas condiciones”, señaló Piyush Gupta.

Sobre ese mismo punto Diana Ávila explicó que operar todos bajo un mismo ecosistema “requiere cierto nivel de supervisión, requisitos de liquidez o requisitos de capital que todos debemos cumplir. Esto es muy importante para que preservemos la red de seguridad sobre la que trabajaremos”.

¿Morirá el dinero en efectivo?

El riesgo de contraer COVID-19 mediante el uso de billetes es bajo, según una investigación del Banco de Inglaterra que sugiere que la aversión al uso de efectivo durante tiempos de COVID-19 es innecesaria. Sin embargo, el distanciamiento social ha impulsado el uso de métodos de pago digitales y mucho se ha hablado de la posibilidad de que el dinero en efectivo no trascienda más allá de la pandemia.

El debate sobre el futuro del efectivo como sistema de pago se mantiene vivo, algunos no creen que muera. De hecho, la presidenta del Banco Central Europeo, Christine Lagarde manifestó el año pasado que, de desarrollarse un euro digital, este no eliminaría al dinero en efectivo, sino que sería un complemento, tal como lo informó CriptoNoticias.

Sin embargo, también existe la posibilidad de que estén surgiendo nuevas versiones del dinero en efectivo. Eso es precisamente lo que ha señalado Bank of America, el segundo banco más grande de Estados Unidos, el cual considera a las criptomonedas como un equivalente al efectivo.

Que uno de los bancos más importantes de Estados Unidos considere las criptomonedas como efectivo es importante, ya que son pocas las instituciones financieras que consideran lo mismo. Por lo tanto, los criptoactivos como bitcoin y Monero son parte de la evolución del tradicional papel moneda, incluso llamadas alternativas seguras de dinero sano.