-

Inversionistas institucionales están muy interesados en los activos tokenizados.

-

A pesar del bear market, los inversionistas siguen sus planes en torno a los activos digitales.

Al menos 190 inversionistas institucionales están dispuestos a aumentar su exposición a bitcoin (BTC) y otras criptomonedas si tan solo las entidades financieras «reconocidas y confiables» ofrecieran servicios de custodia.

Así lo determina el más reciente informe del banco estadounidense BNY Mellon, el más longevo del país norteamericano, que se encargó de realizar una encuesta a más de 270 inversionistas institucionales. Entre ellos destacan propietarios de activos, administradores y fondos de cobertura.

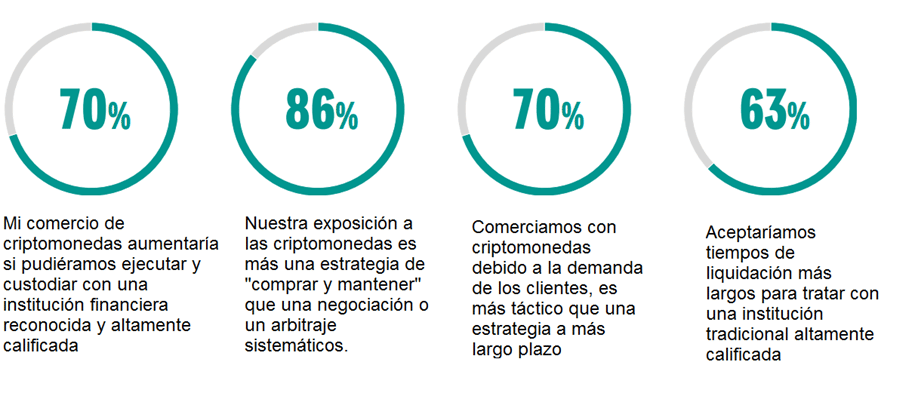

Siguiendo los resultados de la encuesta, el 70% de los consultados aseguró que la custodia y la ejecución de transacciones son puntos importantes para ellos. Esto porque admiten sentirse cómodos con los servicios de custodia tradicionales.

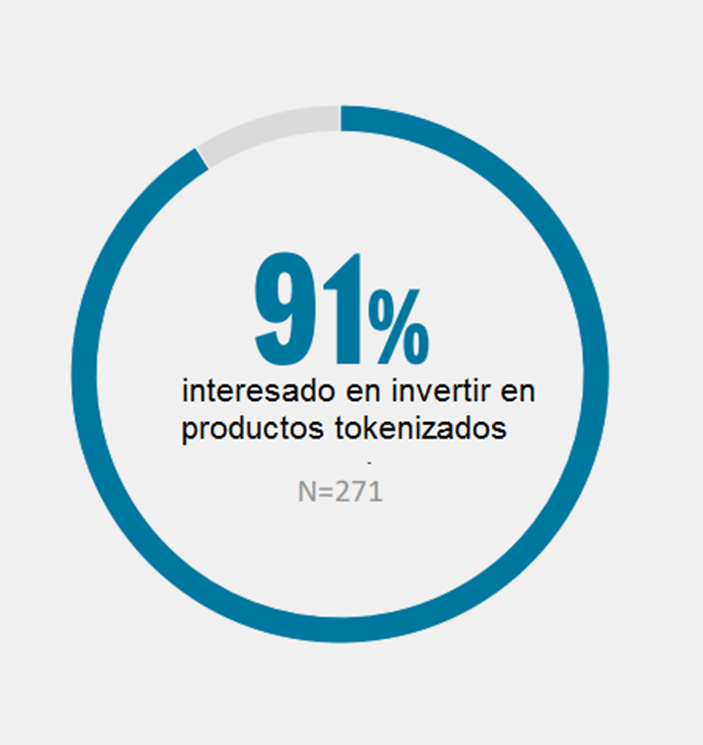

El BNY Mellon resalta que el 63% de los consultados se siente seguro al negociar activos tokenizados a través de instituciones tradicionales «altamente calificadas», con un 91% de estos expresando interés por invertir en este tipo de productos.

El banco sugiere que los inversionistas encuestados valoran que con los activos tokenizados se elimina «la fricción que generan las transferencias de valores», así como se «aumenta el acceso para inversionistas minoristas».

Es tanto, que casi todos los inversionistas consultados coinciden en que la tokenización «revolucionará la gestión de activos y será bueno para la industria».

El BNY Mellon resalta que los capitales privados y los fondos de cobertura son los activos que más les gustaría ver tokenizados a los inversionistas consultados, en parte, por la demanda de protección contra la inflación.

«Las mentes de los inversionistas están cambiando»

El banco más antiguo de Estados Unidos, que desde hace un tiempo se muestra amigable con el ecosistema de Bitcoin, resaltó que casi el 90% de los inversionistas institucionales seguirán adelante con sus planes de inversión en activos digitales. Esto es así a pesar del mercado bajista (bear market o criptoinvierno), que ha se ha manifestado durante la mayor parte de este 2022.

Esta tendencia guarda relación con los resultados de la encuesta realizada por la firma de análisis Fidelity Digital Assets, la cual destaca que más de 800 inversionistas institucionales, de diversos rubros, están dispuestos a invertir en bitcoin y criptomonedas, aun con el bear market.

A juicio del BNY Mellon, las mentes de los inversionistas «están cambiando», ya que hay quienes están «listos para imaginar un mundo en el que hasta un tercio de sus carteras contendrá activos digitales».

De hecho, el BNY Mellon detalló que el 35% de los consultados, o poco más de 95 inversionistas, son usuarios de bancos de custodia y otros servicios tradicionales para gestionar activos digitales.

«Esto sugiere la necesidad de respaldar carteras híbridas que combinen activos tradicionales y digitales», adelantó el banco. Añadió que la integración de lo antiguo con lo nuevo «es una tarea adecuada para las finanzas tradicionales».

Según la institución, las finanzas tradicionales tienen «rieles firmemente establecidos, respaldados con procesos de cumplimiento, regulatorios, cibernéticos y de capital sólidos y a menudo obligatorios. Lo que coloca a estas entidades en una posición envidiable para continuar construyendo participación de mercado».

El efectivo digital satisface necesidades del mercado

De acuerdo con la encuesta de BNY Mellon, la mayoría de los inversionistas institucionales se sienten cómodos con el efectivo digital. El 88% de estos aprueba el uso de monedas estables (stablecoins), que son representaciones digitales del efectivo que utilizan tecnologías basadas en cadenas de bloques para encontrar la paridad con el dólar estadounidense.

Así las cosas, para el banco estadounidense, «el efectivo digital satisface una necesidad en el mercado», aunque reconocen que existen preocupaciones en este sentido, sobre todo en lo que tiene que ver con la interoperabilidad de las monedas, los riesgos de seguridad y la falta de soluciones.