-

No declarar criptoactivos puede derivar en sanciones y recargos de Hacienda.

-

Exchanges deben reportar su actividad de forma obligatoria a Hacienda.

El creciente interés por las criptomonedas en España ha puesto sobre la mesa una pregunta clave para cualquier inversor: ¿cómo cumplir con Hacienda sin errores ni sanciones? Aunque muchos usuarios piensan que solo hay que declarar cuando se vende, la normativa española obliga a informar sobre distintos tipos de operaciones y activos, incluyendo monedas virtuales situadas en el extranjero, permutas entre criptoactivos y rendimientos derivados de staking o préstamos.

En este artículo repasamos de manera práctica qué impuestos aplican, cómo declarar correctamente y qué sanciones pueden derivarse del incumplimiento, según la Ley General Tributaria.

Tabla de contenidos

- ¿Qué considera Hacienda una criptomoneda?

- ¿Cuáles son las operaciones que tributan y cuáles no?

- ¿Qué impuestos aplican a las criptomonedas en España?

- Cómo declarar criptomonedas paso a paso

- Consejos prácticos para cumplir con Hacienda

- ¿Qué pasa si no declaras tus criptomonedas?

- Preguntas frecuentes

¿Qué considera Hacienda una criptomoneda?

Para la Agencia Tributaria española, el concepto de “moneda virtual” o criptomoneda tiene una base legal en la Ley 10/2010 de prevención del blanqueo de capitales y financiación del terrorismo. En su artículo 1.5 se define:

Aquella representación digital de valor no emitida ni garantizada por un banco central o autoridad pública, no necesariamente asociada a una moneda legalmente establecida y que no posee estatuto jurídico de moneda o dinero, pero que es aceptada como medio de cambio y puede ser transferida, almacenada o negociada electrónicamente.

Esta definición sirve como punto de partida para que Hacienda entienda que las criptomonedas, en su visión fiscal y regulatoria, no son monedas de curso legal, pues no tienen respaldo estatal ni reconocimiento jurídico como “dinero” formal, pero sí pueden funcionar como medio de intercambio o reserva de valor en el mercado digital.

Además, en los manuales de Hacienda sobre “monedas virtuales” se considera que estos activos son bienes inmateriales, susceptibles de ser valorados por unidades o fracciones, que pueden intercambiarse por otros bienes, servicios u otras monedas virtuales.

Diferencia entre criptomoneda, token y NFT según hacienda

Hacienda no cuenta con una categoría fiscal específica para “token” o “NFT”, aunque la normativa europea y la doctrina tributaria permiten diferenciarlos. Una criptomoneda se considera una representación digital de valor que puede usarse como medio de intercambio o reserva, es transferible y se almacena electrónicamente. No es emitida por un banco central ni tiene curso legal, pero puede generar ganancias o pérdidas patrimoniales al venderse o intercambiarse.

Algunos análisis señalan que lo que define una criptomoneda es su uso generalizado como medio de intercambio, a diferencia del token, que cumple funciones más específicas, como dar acceso a un servicio o representar una participación.

El token, por tanto, es un activo digital emitido en una blockchain que representa derechos o utilidades dentro de un entorno concreto, y ante Hacienda no siempre se considera una criptomoneda.

Por su parte, los NFT (tokens no fungibles) son activos únicos que certifican la propiedad o autenticidad de un contenido digital, como obras de arte o coleccionables. No funcionan como medio de pago, pero su transmisión puede generar obligaciones fiscales, como ganancias patrimoniales o aplicación del IVA, según el tipo de operación y si se usa una criptomoneda como medio de pago.

¿Cuáles son las operaciones que tributan y cuáles no?

A efectos del IRPF y del sistema tributario español, las operaciones con criptomonedas pueden generar ganancias o pérdidas patrimoniales cuando implican una alteración en la composición del patrimonio del contribuyente. Esto ocurre especialmente en:

Venta de criptomonedas por euros u otra moneda fiduciaria

Cuando vendes una criptomoneda (o parte de ella) a cambio de euros (u otra moneda de curso legal), se produce una ganancia o pérdida patrimonial. Hacienda lo reconoce expresamente. Si haces ventas parciales de monedas que adquiriste en momentos diferentes, se aplica el criterio FIFO (“first in, first out”), es decir que primero se entiende vendida la que se adquirió primero.

Intercambio (permuta) de una criptomoneda por otra (o por un bien o servicio)

Cuando cambias una moneda digital por otra, o utilizas una criptomoneda para adquirir un bien, servicio, derecho o NFT, también puede existir una ganancia o pérdida patrimonial, pues hay una alteración patrimonial. Hacienda reconoce este escenario como permuta.

Transmisiones “gratuitas” (donaciones, herencias, entre otras)

Si se hace una transmisión de criptomonedas sin contraprestación (por ejemplo, una donación) se engarza con el Impuesto sobre Sucesiones y Donaciones (ISD) y también puede tener implicaciones en el IRPF como ganancia patrimonial en el transmitente. La base impositiva para el receptor sería su valor de mercado.

Pérdida por insolvencia o quiebra de plataforma o impago

Si una plataforma se declara insolvente o no devuelve tus fondos, podría admitirse una pérdida patrimonial si hay reconocimiento judicial del crédito. Hacienda admite que es una situación aplicable según reglas especiales para créditos no cobrados.

Obtención de tokens / criptomonedas como contraprestación (staking, airdrops, recompensas)

Aunque no está con tanta claridad en los manuales tradicionales de Hacienda, en la práctica muchos asesores y doctrina fiscal interpretan que recibir criptomonedas como recompensa (por staking, minería, “airdrops”) puede generar una renta (rendimiento) o incluso generar una ganancia patrimonial implícita, según el valor de las criptomonedas obtenidas. Pero esto depende de las circunstancias específicas (actividad económica, habitualidad, etc.).

No obstante, Hacienda no lo detalla formalmente con un régimen propio en los manuales accesibles. (No se encuentra claramente regulado como tal en el manual de IRPF de monedas virtuales de la AEAT).

¿Cuáles operaciones no tributan?

En España, no todas las operaciones con criptomonedas generan obligación de pagar impuestos. Según la Ley del IRPF (Ley 35/2006) y la Agencia Tributaria, las operaciones que no tributan son principalmente aquellas que no alteran la composición del patrimonio del contribuyente o no generan una ganancia patrimonial. Entre las más relevantes se incluyen:

- Compra de criptomonedas con dinero fiat: adquirir criptomonedas con euros u otra divisa no genera ganancia ni pérdida, por lo que no tributa hasta que haya una venta o intercambio.

- Transacciones entre cuentas propias: mover criptomonedas entre tus propias wallets o exchanges no constituye alteración patrimonial y, por tanto, no genera IRPF.

- Holding sin movimientos: mantener criptomonedas en una wallet sin venderlas o intercambiarlas no genera tributación.

- Operaciones que implican pérdida de patrimonio no realizada: las fluctuaciones de valor de tus criptomonedas no generan tributación hasta que se materializan mediante venta, permuta o intercambio.

¿Qué impuestos aplican a las criptomonedas en España?

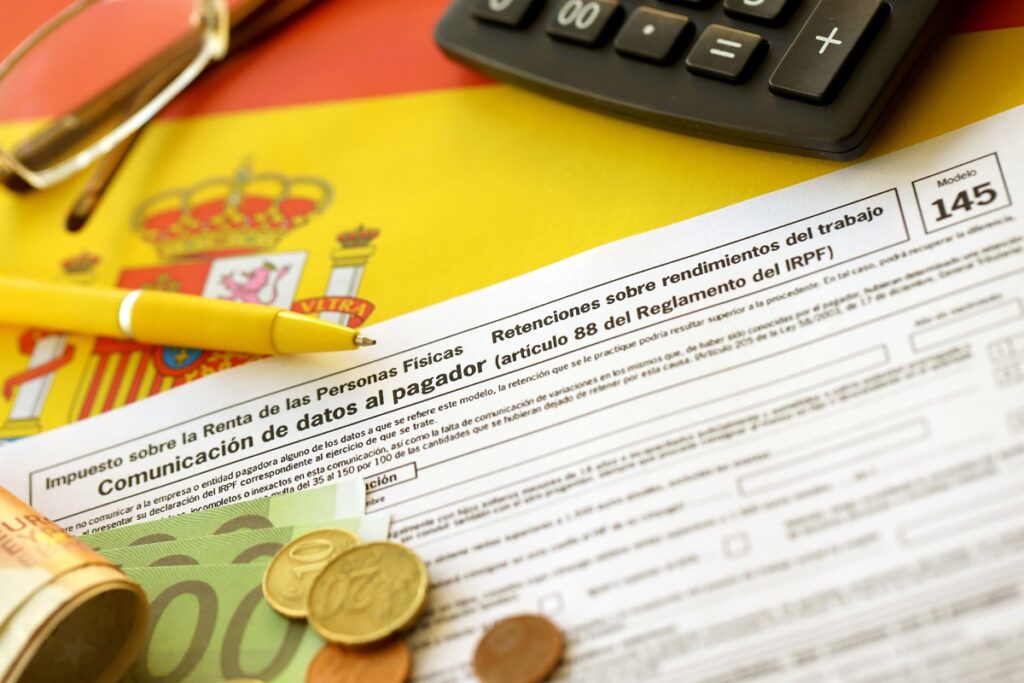

1. Impuesto sobre la Renta de las Personas Físicas (IRPF)

Cuando una persona vende, intercambia o utiliza criptomonedas para pagar bienes o servicios, se genera una ganancia o pérdida patrimonial que debe incluirse en la base del ahorro del IRPF. Esto se establece en el Manual Práctico del IRPF 2024, donde Hacienda detalla que las monedas virtuales son activos sujetos a tributación cuando se produce una alteración patrimonial.

Los tipos aplicables en la base del ahorro son progresivos y van del 19 % al 28 %, según el importe de las ganancias acumuladas en el ejercicio fiscal. El criterio FIFO, del cual hablaremos a profundidad más adelante, determina el orden de las transmisiones.

Según la Agencia Tributaria (IRPF 2024), los tramos actuales para la base del ahorro son:

| Ganancia acumulada (€) | Tipo aplicable |

| Hasta 6.000 € | 19 % |

| De 6.000 a 50.000 € | 21 % |

| De 50.000 a 200.000 € | 23 % |

| De 200.000 a 300.000 € | 27 % |

| Más de 300.000 € | 28 % |

Te ponemos un ejemplo práctico: si un contribuyente compra 2 ETH por 1.000 € y los vende por 3.000 €, obtiene una ganancia patrimonial de 2.000 €. Si está en el tramo del 19 %, tributará 380 € por esa ganancia.

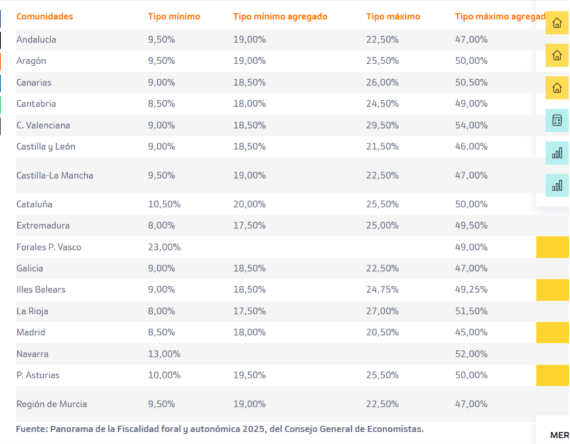

Cabe destacar que la tasa impositiva del IRPF se compone de una parte estatal y otra autonómica. El tramo estatal es igual en todo el país, pero las Comunidades Autónomas pueden aplicar sus propios tipos o bonificaciones, por lo que el porcentaje final a pagar puede variar según el lugar de residencia fiscal.

Impuesto sobre el Patrimonio (IP)

Las criptomonedas forman parte del patrimonio neto de una persona y deben incluirse en el modelo 714, siempre que se supere el umbral establecido por la comunidad autónoma correspondiente.

En el Manual Práctico del Impuesto sobre el Patrimonio 2023, Hacienda aclara que estos activos deben declararse según su valor de mercado al 31 de diciembre, del mismo modo que otros bienes financieros.

No existe un tipo fijo nacional, ya que el impuesto sobre el patrimonio es de competencia autonómica: es decir, cada región establece su mínimo exento y sus porcentajes.

De manera similar al IRPF, el impuesto sobre el patrimonio combina un tramo estatal y otro autonómico. Mientras que el tramo estatal se aplica de forma uniforme en todo el país, las comunidades pueden modificar tipos, reducciones y bonificaciones, lo que hace que la carga fiscal final dependa de la región de residencia del contribuyente.

Impuesto sobre Sucesiones y Donaciones (ISD)

En caso de recibir criptomonedas por herencia o donación, estas tributan como cualquier otro bien patrimonial. El Impuesto sobre Sucesiones y Donaciones grava el valor de mercado de las monedas virtuales en el momento de la transmisión gratuita.

Las autoliquidaciones se realizan mediante los modelos 650 (herencias) y 651 (donaciones), según lo establece la Agencia Tributaria. Cabe recordar que este impuesto está cedido a las comunidades autónomas, por lo que las reducciones, bonificaciones y tipos aplicables pueden variar significativamente de una región a otra.

Impuesto sobre el Valor Añadido (IVA)

El intercambio de criptomonedas por euros u otras divisas está exento de IVA, conforme al criterio adoptado por la Agencia Tributaria y en línea con la jurisprudencia del Tribunal de Justicia de la Unión Europea.

Esto significa que no se aplica IVA en la compraventa de criptomonedas, pero tampoco puede deducirse el IVA soportado en gastos vinculados a esa actividad. Hacienda aclara este punto en sus consultas vinculantes y manuales de ayuda del IVA.

Otros modelos informativos y obligaciones adicionales

Aunque no siempre implican el pago directo de impuestos, algunos modelos informativos son de presentación obligatoria para quienes operan con criptomonedas, especialmente si los activos se encuentran en el extranjero o superan ciertos valores.

Modelo 721

Es una de las novedades fiscales recientes. Obliga a los residentes fiscales en España a declarar sus criptomonedas custodiadas en el extranjero, siempre que el valor conjunto supere 50.000 € a 31 de diciembre. La presentación se realiza entre el 1 de enero y el 31 de marzo del año siguiente, según lo dispuesto por la Agencia Tributaria.

Modelos 720 y D-6

Diseñado originalmente para declarar bienes y derechos situados en el extranjero (cuentas, inmuebles, valores), el modelo 720 no se utiliza para criptomonedas, ya que estas cuentan con su propio modelo (721).

Esta misma confusión también sucede con el modelo D-6, el cual se emplea para declarar participaciones en valores negociables depositados en el extranjero. Debido a las similitudes entre los tres modelos, es usual que se den estas confusiones.

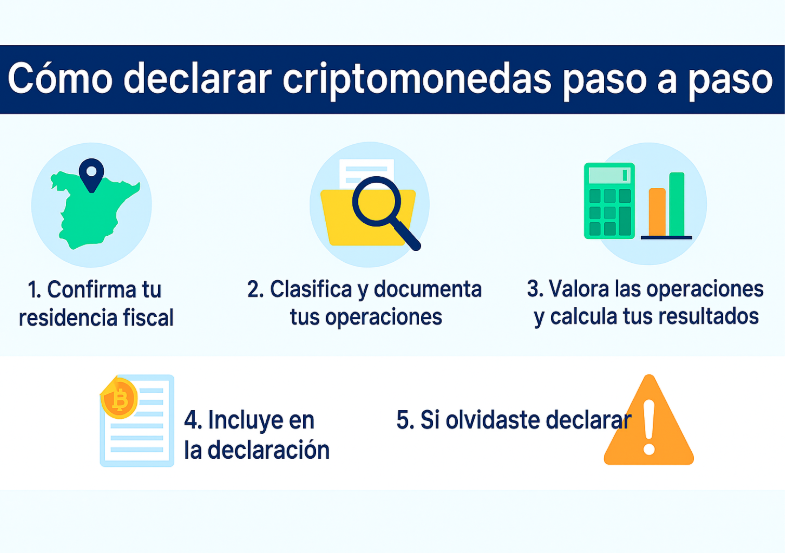

Cómo declarar criptomonedas paso a paso

En primer lugar, la declaración de criptomonedas en España se realiza online a través de la sede electrónica de la Agencia Tributaria. No es necesario acudir presencialmente, ya que todo el proceso está habilitado para su gestión digital.

Para ello, accede a la sede electrónica de la Agencia Tributaria e identifícate utilizando tu certificado digital, DNI electrónico, clave PIN o el número de referencia del borrador. Después, solo debes rellenar la declaración seleccionando el modelo 100 (IRPF).

1. Confirma tu residencia fiscal

Antes de comenzar, es fundamental saber si eres residente fiscal en España, ya que solo en ese caso estás obligado a declarar tus ganancias con criptomonedas ante la Agencia Tributaria. Se considera residente a quien permanezca más de 183 días en territorio español o tenga allí el núcleo principal de sus actividades o intereses económicos, según el artículo 9 de la Ley 35/2006 del IRPF.

2. Clasifica y documenta tus operaciones

El siguiente paso es identificar el tipo de operaciones realizadas —compra, venta, intercambio, staking, airdrops, o minería— y reunir toda la documentación que las respalde: extractos de plataformas, registros de wallets o informes de exchanges.

Es importante conservar esta información por al menos cuatro años, tal como establece la Ley General Tributaria (Ley 58/2003), en caso de que Hacienda solicite verificar las operaciones.

3. Valora las operaciones y calcula tus resultados

Todas las transacciones deben expresarse en euros, incluso si se realizaron en otras monedas digitales o fiduciarias. Para ello, se aplica el valor de mercado de las criptomonedas en el momento de la operación.

Las ganancias o pérdidas patrimoniales se determinan restando el valor de adquisición (es decir, el precio de compra más comisiones) al valor de transmisión (el precio de venta menos las comisiones).

Según la Agencia Tributaria, estas variaciones deben incluirse en la base imponible del ahorro, aplicando los tipos progresivos del 19%, 21%, 23% y 28% según el importe total de la ganancia obtenida (como te lo explicamos en el cuadro ubicado en el apartado del IRPF).

Nota: existen herramientas gratuitas que pueden ayudarte a calcular los impuestos. Estas calculadoras estiman las ganancias o pérdidas patrimoniales y aplican los tramos progresivos del IRPF según el tipo de operación (venta, permuta, staking, minería, airdrop, etc.). Aunque los resultados son aproximados, son útiles para tener una idea clara de tu situación fiscal. Entre las más populares se encuentran Taxfix y Taxdown.

4. Dónde y cómo incluirlo en la declaración

Las criptomonedas se declaran en el apartado “Ganancias y pérdidas patrimoniales derivadas de transmisiones de otros elementos patrimoniales” de la declaración de la Renta.

Si se utilizan exchanges o wallets extranjeras, también puede ser necesario presentar declaraciones informativas como el modelo 721, en vigor desde 2024, para informar sobre saldos y tenencias en el extranjero.

5. Si olvidaste declarar

En caso de omisión o error, la Agencia Tributaria permite presentar una declaración complementaria o una solicitud de rectificación, según corresponda. Si la presentación se hace voluntariamente antes de recibir un requerimiento, se pueden reducir las sanciones conforme al artículo 27 de la Ley General Tributaria.

Nota: si lo deseas, puedes declarar de manera presencial acudiendo a una oficina de la Agencia Tributaria. Para este caso es recomendable solicitar cita previa a través de su página web para evitar largas esperas.

Consejos prácticos para cumplir con Hacienda

Lleva un registro detallado de todas tus operaciones

Anota fecha, cantidad, criptomoneda, precio en euros, comisiones, y la contraprestación (venta, intercambio, etc.). Guarda los extractos de exchanges, registros de wallets y cualquier comprobante. Esa información es clave si Hacienda lo solicita.

Valora siempre tus criptomonedas en euros

Aunque operes entre criptoactivos, para efectos fiscales debes convertir todo a euros. Hacienda indica que las ganancias o pérdidas derivadas de la transmisión o permuta de monedas virtuales se calculan mediante la diferencia entre valor de transmisión y de adquisición en euros.

Aplica el método FIFO (First In, First Out)

Para determinar qué unidades se venden o permutan en operaciones múltiples, muchos criterios fiscales usan FIFO: las primeras unidades adquiridas son las primeras que se consideran transmitidas. Esto ayuda a ordenar los cálculos de ganancia o pérdida en operaciones sucesivas.

Declara incluso si no has pasado a euros

No es necesario que hayas convertido a moneda fiduciaria para que la operación tribute: cambiar una criptomoneda por otra (permuta) también genera ganancia o pérdida patrimonial a efectos de IRPF. Hacienda lo reconoce explícitamente en su normativa de ganancias patrimoniales para monedas virtuales.

Atiende a las novedades legales

Recordemos que la normativa de las criptomonedas evoluciona. Por ejemplo, con la normativa de lucha contra el fraude fiscal (Ley 11/2021) se introdujo la obligación informativa sobre criptomonedas en el extranjero mediante el modelo 721. Si posees criptomonedas en plataformas extranjeras cuyo valor conjunto supera 50.000 € a 31 de diciembre, debes declarar mediante el modelo 721.

¿Qué pasa si no declaras tus criptomonedas?

No declarar tus criptomonedas ante Hacienda puede tener consecuencias fiscales importantes, ya que se considera una infracción tributaria según la Ley General Tributaria (Ley 58/2003). Las sanciones varían en función de la gravedad del incumplimiento y pueden incluir recargos, multas e incluso responsabilidades penales en casos extremos.

Sanciones por no declarar ganancias en el IRPF

Si una persona obtiene beneficios por la compraventa o intercambio de criptomonedas y no los incluye en su declaración del Impuesto sobre la Renta de las Personas Físicas (IRPF), Hacienda puede imponer una multa de entre el 50 % y el 150 % de la cantidad no declarada. Además, puede aplicar intereses de demora desde el momento en que debió haberse pagado el impuesto.

Estas sanciones se basan en los artículos 191 y siguientes de la Ley 58/2003, General Tributaria, disponibles en el Boletín Oficial del Estado (BOE).

Multas por no presentar declaraciones informativas

Además del IRPF, existen obligaciones informativas, como el modelo 721, que deben presentar quienes tengan criptomonedas en el extranjero. No presentarlo o hacerlo con errores puede derivar en multas fijas que van desde 150 € hasta 300 € por cada dato omitido o incorrecto, según el régimen sancionador vigente de la Agencia Tributaria.

Posibles consecuencias penales

Cuando la cantidad defraudada supera los 120.000 €, Hacienda puede considerar el caso como delito fiscal, conforme al artículo 305 del Código Penal español. En estas situaciones, el contribuyente se enfrenta no solo a sanciones económicas, sino también a penas de prisión de uno a cinco años y multas adicionales.

Rectificar antes de ser sancionado

Si el contribuyente detecta que olvidó declarar operaciones con criptomonedas, puede presentar una declaración complementaria o rectificativa antes de que Hacienda lo requiera. En esos casos, se aplican recargos reducidos y generalmente se evita la sanción formal. Esta opción está contemplada en el artículo 27 de la Ley General Tributaria, y es una de las vías más efectivas para regularizar la situación sin consecuencias graves.

Preguntas frecuentes

¿Hay que declarar las criptomonedas si no las vendo?

Sí. Aunque no vendas tus criptomonedas, si generas algún tipo de rendimiento (por ejemplo, staking, préstamos de criptoactivos o recompensas), estos ingresos se consideran rentas y deben incluirse en el IRPF. Además, si posees criptomonedas en el extranjero, estás obligado a informarlas mediante el modelo 721, independientemente de que no hayas realizado ventas.

¿Qué pasa si tengo mis criptomonedas en un exchange extranjero?

Todas las criptomonedas situadas en plataformas extranjeras deben ser declaradas si superan ciertos umbrales, principalmente mediante el modelo 721. No declarar estos activos puede conllevar sanciones y recargos, incluso si no se ha vendido ninguna moneda.

¿Cómo sabe Hacienda que tengo criptomonedas?

Hacienda puede acceder a información sobre tus criptomonedas a través de múltiples vías: informes de exchanges que operan en España, datos internacionales de cumplimiento fiscal (informes automáticos de cuentas financieras, por ejemplo bajo CRS/FATCA) y declaraciones obligatorias de terceros. Por eso, mantener registros completos y transparentes es fundamental.

¿Cuándo vence el plazo fiscal de criptomonedas en España?

Las criptomonedas se declaran dentro del IRPF anual, cuya campaña suele abrirse en abril y cerrarse a finales de junio del año siguiente al ejercicio fiscal. Las obligaciones informativas (como el modelo 721) tienen plazos específicos que se publican cada año por la Agencia Tributaria, generalmente antes del 31 de marzo del año siguiente al ejercicio fiscal.

Si quieres conocer más sobre temas relacionados con criptomonedas, te invitamos también a que leas y compartas estos artículos de nuestra Criptopedia, donde podrás conoce más del ecosistema. Por ejemplo, ¿Qué son las criptomonedas? o ¿Qué es un exchange de Bitcoin y para qué sirve?