-

Estados Unidos está mostrando ser un territorio hostil para las finanzas descentralizadas.

-

A pesar de la adversidad, el ecosistema DeFi se mantiene fuerte y activo.

La firma de análisis on-chain de bitcoin (BTC) y criptomonedas CoinMetrics publicó su más reciente informe «State of the Market» (Estado del Mercado). Allí, la compañía pone en evidencia un aparente trato desigual en materia regulatoria que están recibiendo, por un lado, las más reconocidas monedas digitales, y por otro, los protocolos de finanzas descentralizadas (DeFi) que «habitan» en esas redes distribuidas.

Dice CoinMetrics: «Mientras la Comisión de Bolsa y Valores estadounidense (SEC) resuelve asuntos de ETF, la Comisión de Negociación de Futuros de Commodities (CFTF) se está centrando en las DeFi, siguiendo con los recientes cargos contra protocolos como Opyn, ZeroEx y Deridex». Añade el texto de State of the Market que, «en un discurso en una exposición de la industria, el presidente Rostin Behnam subrayó el papel del regulador de commodities en la supervisión de las finanzas descentralizadas, enfatizando la necesidad de ‘supervisión del mercado, ciberseguridad robusta, salvaguardias del sistema y protecciones al cliente’».

Para CoinMetrics, hay un evidente trato diferenciado para dos tipos de productos relacionados con las criptomonedas:

Mientras que los activos nativos de las mayores blockchains han recibido en gran medida un sello de aprobación regulatoria, los actores y aplicaciones que operan en estas redes se encuentran en una situación política cada vez más precaria.

CoinMetrics, empresa de análisis on-chain de bitcoin y criptomonedas.

Quien haya seguido las recientes publicaciones en CriptoNoticias, ha podido constatar por sí mismo lo que comenta CoinMetrics. Al tiempo que se aprueban ETF de futuros de ether (ETH, criptomoneda de Ethereum) y se analizan solicitudes de ETF de bitcoin al contado, las DeFi no atraviesan el mejor momento en cuanto a su relación con los organismos reguladores estatales.

Un ejemplo de eso es la plataforma Yield Protocol, especializada en préstamos, que esta semana anunció su cierre. En el comunicado de despedida informaron:

El entorno regulatorio actual en Estados Unidos, combinado con los crecientes requisitos regulatorios en Europa y el Reino Unido, hace que sea un desafío continuar brindando soporte a Yield Protocol.

Yield Protocol, plataforma DeFi especializado en préstamos

En abril de este mismo año, desde la SEC se dijo que los exchanges descentralizados (DEX) deberían tener los mismos controles y requisitos regulatorios que sus pares centralizados. Vale aclarar que estas plataformas DeFi muchas veces son desarrolladas por un equipo que se mantiene en el anonimato, no están registrados como empresa en ninguna jurisdicción legal y no les piden a sus usuarios cumplir con protocolos identificatorios KYC (siglas en inglés de «conoce a tu cliente»).

Quien se pronunció al respecto días atrás fue Chebin, pseudónimo de uno de los desarrolladores del protocolo DeFi creado en Argentina, Beefy Finance. Entrevistado por CriptoNoticias, el informático dijo que es poco conveniente registrar un protocolo descentralizado como empresa: «Con lo que pasa en Estados Unidos, que apenas tenés una entidad registrada empiezan a atacarte… es complicado. Creo que, cuando haya un poco más de claridad regulatoria en todos lados, recién ahí se podrá pensar en dónde uno se radica o dónde se crea una entidad legal».

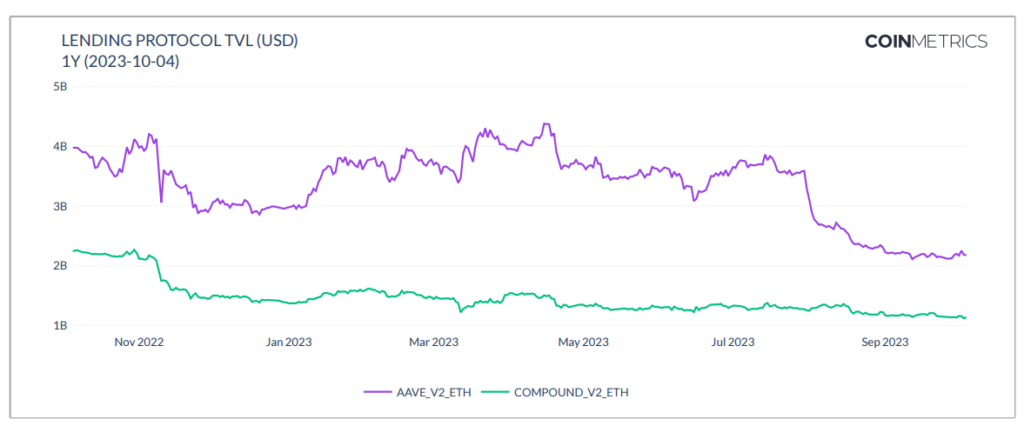

Todas estas contras regulatorias (que se suman al «criptoinvierno» y a la consecuente sensación de apatía existente, en general, en torno a las criptomonedas) impactan en el mercado de las DeFi. A modo de ejemplo, CoinMetrics muestra cómo se ha reducido el valor total depositado en protocolos DeFi especializados en préstamos, en los últimos 12 meses:

El desarrollo DeFi no se detiene

A pesar de un entorno adverso, la industria de las DeFi sigue adelante. El pasado 26 de septiembre, CriptoNoticias publicó el reportaje «Señales: se acerca la resurrección de las DeFi». Allí se exponen varios motivos por los cuales las finanzas descentralizadas podrían tener un fuerte resurgimiento en el bienio 2024-2025, cuando se espera un nuevo ciclo alcista para las criptomonedas.

Un indicio de que ocurrirá tal cosa es que «viejos» protocolos DeFi como Aave, Curve, MakerDAO, 1inch y PancakeSwap, entre otros, han estado en constante avance tecnológico para mejorar sus servicios. Ni el «criptoinvierno», ni la SEC, ni la CFTF, ni los críticos dentro de la misma industria de las criptomonedas han impedido el desarrollo.

Por otro lado, están surgiendo nuevas narrativas en torno a las finanzas descentralizadas, que podrían marcar tendencia en próximos meses. Entre ellas se destaca la tokenización de activos del mundo real (RWA, por sus siglas en inglés). Para explicarlo brevemente, se trata de acciones, monedas, bonos e incluso bienes raíces representados en blockchains mediante activos digitales.

Todo esto hace pensar que, si son superadas las barreras regulatorias que aquí se mencionan, las DeFi podrían realmente resurgir con fuerza y provocar un verdadero impacto en la economía mundial.