-

USDD tiene un funcionamiento muy similar a DAI, una stablecoin de la red Ethereum.

-

El cambio estratégico se realizó por cuestiones de eficiencia, explicó Sun.

La stablecoin Decentralized USD (USDD) de la red Tron, diseñada para mantener la paridad 1:1 con el dólar estadounidense, ha experimentado un cambio significativo en su respaldo.

Tron Reserve DAO, entidad encargada de la gestión de los fondos que respaldan esta stablecoin, retiró 12.000 BTC valorados en 730 millones de dólares.

USDD, lanzada en 2022, inicialmente se apoyaba en una reserva de 14.000 bitcoin como parte esencial de su respaldo.

Sin embargo, después de este reciente movimiento, la stablecoin solo cuenta con TRX (la criptomoneda nativa de Tron) y USDT como garantías.

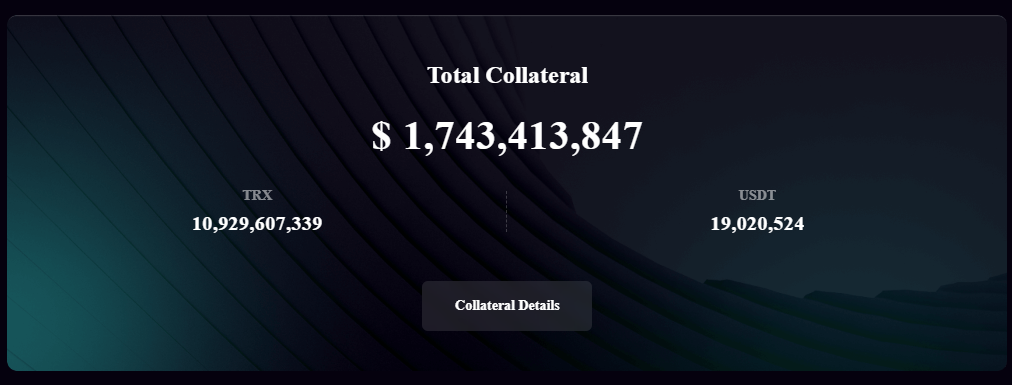

Específicamente, tiene 10.000 millones de TRX, equivalentes a 1.700 millones de dólares al precio actual, y 19 millones de USDT, como se ve en la siguiente imagen.

De acuerdo al sitio web de la DAO, el retiro de los BTC se llevó a cabo sin una votación o discusión previa por parte de los miembros de la organización, lo que contradice el principio fundamental de las organizaciones autónomas descentralizadas, donde las decisiones deben tomarse colectivamente.

Fundador de Tron llama a la calma

Justin Sun, fundador de la red Tron, intentó calmar a los usuarios a través de un mensaje en la red social X, asegurando que el cambio estratégico se realizó por cuestiones de eficiencia.

Sun explicó que USDD tiene un mecanismo de garantía parecido al de la stablecoin DAI en la red Ethereum. Según Sun, cuando la garantía supera el 300%, los poseedores de la misma pueden retirarla sin necesidad de aprobación. Sin embargo, si la garantía cae por debajo del 110%, es necesario recargarla para evitar la liquidación.

Actualmente, USDD mantiene una tasa de colateralización superior al 300%, lo que, según Sun, indica una baja eficiencia en la utilización del capital.

A pesar de este escenario, Sun señaló que la Tron Reserve DAO planea “mejorar USDD en el futuro para hacerla más competitiva en el mercado de las stablecoins”.

¿Cómo funciona la stablecoin USDD?

USDD, al igual que otras stablecoins descentralizadas —por ejemplo, DAI—, está respaldada por otros tokens de forma sobrecolateralizada.

Puede leerse en el sitio web oficial de USDD:

«El USDD está asegurado por la sobrecolateralización de múltiples activos digitales convencionales (por ejemplo, TRX, USDT). El valor total de los activos colateralizados es significativamente mayor que el del USDD en circulación, con una relación de colateralización establecida en el 120 %».

Sitio web de USDD.

Si el valor de USDD comienza a disminuir por debajo de 1 dólar, los usuarios pueden intercambiar USDD por el colateral (mayormente TRX) a un precio superior al valor de mercado. Esto incentiva a quienes hacen arbitraje a comprar USDD en el mercado abierto a un precio bajo, intercambiarlo por el colateral a un precio más alto y luego vender el colateral para obtener ganancias.

Este proceso de arbitraje aumenta la demanda de USDD, lo que ayuda a elevar su precio nuevamente hacia 1 dólar.

En caso de que USDD comience a aumentar por encima de 1 dólar, los usuarios pueden acuñar nuevos USDD a un precio inferior al valor de mercado. Esto impulsa a los arbitrajistas a acuñar nuevos USDD, venderlos en el mercado abierto a un precio más alto y luego intercambiarlos por el colateral para obtener ganancias. Esto ayuda a bajar su precio nuevamente hacia 1 dólar.

Durante el último año la stablecoin ha perdido paridad con el dólar estadounidense en dos oportunidades. La primera fue entre diciembre y enero de 2023, la otra fue entre abril y mayo de este año, como lo muestra el siguiente gráfico de TradingView.

A pesar de estos desafíos, USDD se mantiene entre las 100 principales criptomonedas por capitalización de mercado, ocupando el puesto 82. Recientemente, fue superada por PYUSD, la stablecoin de PayPal, que ocupa el puesto 70, según CoinMarketCap.