-

El modelo de ciclo económico de Zeberg anticipa una recesión en 2025.

-

Zeberg prevé que la inminente crisis comenzará con un colapso deflacionario.

Henrik Zeberg, economista reconocido por sus proyecciones contrarias al consenso, volvió a encender las alarmas. Tras anticipar con éxito el repunte de los mercados entre 2023 y 2025 —cuando muchos esperaban una recesión—, ahora emitió su advertencia más contundente: una gran crisis financiera estaría a punto de comenzar.

Basado en su modelo de ciclo económico, Zeberg sostiene que la economía global ya ha chocado contra el “iceberg” del colapso. A pesar del aparente auge en los mercados bursátiles, las señales que precedieron a las crisis de 2008 y 1929 están todas presentes, tal como reportó CriptoNoticias.

A continuación, presentamos las 10 claves que resumen su visión sobre la tormenta económica que se avecina.

1. El Titanic ya chocó contra el iceberg

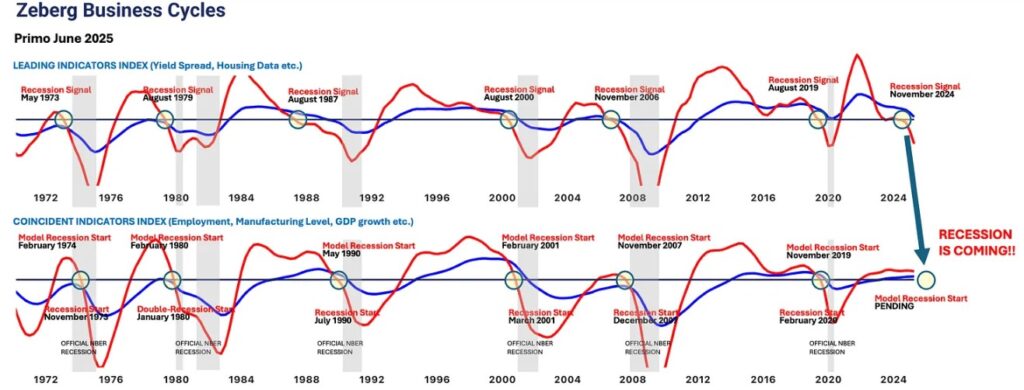

Henrik Zeberg sostiene que la recesión de 2025 no solo es probable, sino —según él— inevitable. Su modelo de ciclo económico, basado en indicadores y coincidentes, muestra que ya se cruzó el umbral crítico que históricamente precede a las recesiones.

En términos gráficos, es como si el Titanic ya hubiese chocado con el iceberg: el daño está hecho, y lo único que queda es esperar que el barco se hunda.

Los indicadores principales, que incorporan señales como permisos de construcción, curvas de rendimiento y nuevos pedidos, ya se ha desplomado. Por su parte, los indicadores coincidentes (empleo, producción industrial e ingresos) comienzan a retroceder, confirmando el deterioro general.

Según Zeberg, este patrón se repite con exactitud quirúrgica en todas las recesiones desde hace ocho décadas.

En la siguiente gráfica se aprecia que el indicador principal (líneas rojas en el panel superior) cayó por debajo de su línea de base crítica. Y el indicador coincidente (líneas rojas en el panel inferior) sigue sus pasos y es probable que también caiga por debajo del límite. Esto, en palabras del analista, indica que el Titanic ya chocó contra el iceberg.

2. El consumidor, ignorado por la Reserva Federal

La Reserva Federal (Fed) de Estados Unidos, dice Zeberg, está mirando la economía por el lado equivocado del telescopio. Al concentrarse exclusivamente en la baja tasa de desempleo, está ignorando el rápido deterioro del consumidor, quien representa el 70% del PIB estadounidense.

Las encuestas de confianza del consumidor se han desplomado a niveles históricamente asociados con recesiones. A pesar de que el desempleo se mantiene bajo, la confianza está en su punto más bajo en más de una década.

Zeberg advierte que, si los hogares están desanimados por precios elevados, deudas crecientes y escasos ahorros, el gasto caerá inevitablemente. Esto arrastrará al conjunto de la economía. Según él, las señales actuales, como el endeudamiento en préstamos e hipotecas, indican que el consumidor está exhausto.

3. El mercado inmobiliario vuelve a parpadear en rojo

El sector inmobiliario fue el primer indicador de problemas antes de la crisis de 2008. Hoy, esa historia se repite. La confianza de los constructores de viviendas ha colapsado desde su pico durante la pandemia de COVID-19, cayendo a niveles no vistos desde 2012.

El índice HMI de la NAHB pasó de 80 puntos en 2021 a solo 32 en junio de 2025. Esta caída abrupta ha sido, en ciclos anteriores, un presagio claro de problemas económicos serios. Siempre que el índice se desploma, el desempleo tiende a dispararse unos meses después.

Zeberg señala que los constructores están ofreciendo descuentos agresivos y recortando precios para atraer compradores. Esto indica que anticipan una desaceleración fuerte en la demanda. La actividad en permisos de construcción también ha disminuido drásticamente.

4. El empleo se agrieta por dentro

Aunque las cifras oficiales de empleo en Estados Unidos, principal potencia financiera mundial, siguen mostrando fortaleza, los datos de segundo nivel cuentan otra historia. Las solicitudes continuas de subsidio por desempleo han aumentado un 60% desde su mínimo cíclico en 2022, una señal inequívoca de deterioro.

Zeberg enfatiza que esta métrica es clave: cuando los trabajadores no consiguen empleo rápidamente, indica que el mercado laboral está perdiendo tracción. Esta tendencia precedió todas las recesiones desde mediados del siglo XX.

Además, las ofertas de empleo han caído desde los 11 millones en 2022 a unos 7 millones actuales. También están en descenso las contrataciones temporales, las renuncias voluntarias y el crecimiento salarial. Todas estas son señales de un ciclo laboral maduro y en declive.

5. La mayor burbuja bursátil de la historia

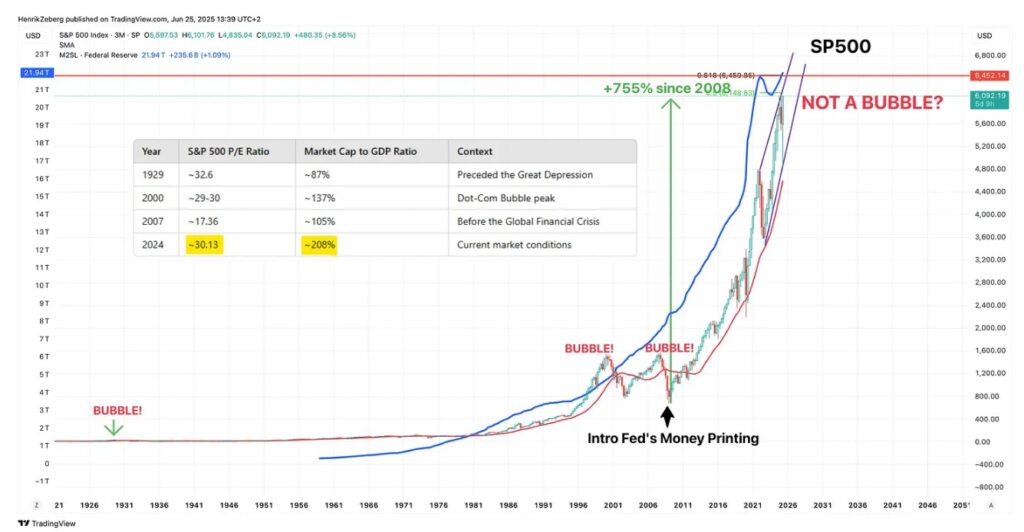

Las valoraciones actuales en los mercados bursátiles, especialmente en EE. UU., están en niveles sin precedentes. Zeberg compara la situación actual con los picos de 1929, 2000 y 2007, pero advierte que esta vez los excesos son aún mayores.

La capitalización bursátil de EE. UU. representa hoy más del 200% del PIB, superando con holgura el umbral de “peligro” del 140% señalado por Warren Buffett. En paralelo, el índice S&P 500 presenta un ratio precio/ganancias cercano a 30, similar al de los mayores techos históricos.

Estos niveles no solo son una señal de sobrevaloración, sino de desconexión con la economía real. Esto producto de la expansión de la oferta monetaria, que aumentó 755% tras 2008, como se ve en esta gráfica:

La creación masiva de dinero, combinada con tasas de interés cero, infló artificialmente los precios de activos como acciones, bonos, bienes raíces y criptomonedas.

Según Zeberg, la única salida posible de una burbuja tan amplia es el colapso. O bien caen los precios de los activos, o se derrumba el valor del dinero a través de una inflación descontrolada. Ambas rutas son dolorosas.

6. Mercados y economía: una brecha peligrosa

Zeberg destaca una de las paradojas actuales más inquietantes: mientras los mercados financieros celebran con nuevos máximos, la economía real se debilita. Esta desconexión nunca ha sido tan evidente ni tan prolongada.

Por ejemplo, las ofertas de empleo cayeron bruscamente desde 2022, pero el S&P 500 siguió subiendo. Normalmente, estos indicadores se mueven en paralelo, por lo que su divergencia actual es una señal de alerta.

Zeberg advierte que esta brecha no puede mantenerse indefinidamente. O la economía se recupera milagrosamente (algo improbable) o el mercado corregirá bruscamente hacia la realidad. Y cuanto más dure la ilusión, más violento será el ajuste, alertó.

7. Criptomonedas: la burbuja de esta década

El mercado de criptomonedas, según Zeberg, representa el exceso especulativo en su forma más pura. Las memecoins sin utilidad real alcanzaron valoraciones de decenas de miles de millones de dólares, como dogecoin (DOGE) o shiba inu (SHIB).

En su análisis, Zeberg ve paralelismos con la fiebre de los activos “tóxicos” de 2006. En ese momento, el riesgo estaba oculto en productos financieros opacos. Hoy, en tokens volátiles mantenidos únicamente con fines especulativos.

El autor advierte que, si el mercado de criptomonedas se desploma en sincronía con el bursátil, puede tener un efecto amplificador. No provocará la crisis, pero puede actuar como detonante emocional del pánico general.

8. Bitcoin: riesgo estructural para las finanzas corporativas

Bitcoin (BTC) ha pasado de ser un experimento marginal a una clase de activo aceptada por corporaciones, fondos y hasta gobiernos. Pero su alta volatilidad lo convierte, según el economista, en un riesgo significativo para quienes lo tienen en su balance.

Empresas como Strategy han acumulado casi 600.000 BTC, incluso con deuda. Si el precio cae un 80%, la empresa podría quedar insolvente, generando un posible efecto dominó.

Zeberg teme que esta adopción institucional de BTC sea un nuevo punto débil sistémico. No porque el activo esté mal en sí mismo, sino porque su desplome puede afectar balances corporativos, fondos y confianza general.

El autor plantea un escenario en el que bitcoin podría subir a USD 150.000, seguido de una caída abrupta. En ese contexto, las pérdidas para instituciones expuestas serían enormes y podrían desencadenar ventas forzadas y más pánico.

9. Las señales técnicas apuntan a un techo

Desde el análisis técnico, Zeberg identifica múltiples señales de que los mercados están en un proceso de final de ciclo alcista. El S&P 500 muestra divergencias bajistas en indicadores como el índice de fuerza relativa (RSI) y el Convergencia/Divergencia de la Media Móvil (MACD).

Estas divergencias ya se vieron antes de los techos de 2000 y 2007. Aunque el precio sigue subiendo, la fuerza interna del mercado disminuye. Esto indica que la tendencia alcista se está agotando.

El repunte actual es liderado por pocas acciones tecnológicas, mientras que el resto del mercado queda rezagado. Esta falta de amplitud es otro síntoma de fatiga del ciclo alcista.

Como se aprecia en la siguiente gráfica, el S&P 500 tocó máximos históricos este año, pero el MACD y el RSI, están en mínimos:

10. Lo que viene: deflación, luego estanflación

Zeberg prevé que la inminente crisis comenzará con un colapso deflacionario: caída de precios de activos, derrumbe del crédito y congelamiento del gasto. Algo similar a lo que ocurrió en 2008 o incluso en los años 30.

Los bancos centrales responderán con todos sus recursos: recortes de tasas, expansión cuantitativa, estímulos fiscales masivos. Pero esta vez, advierte, podría no funcionar como antes.

La gran diferencia es que ya no estamos en una era de desinflación estructural. Desde 2020 se rompió la tendencia de 40 años de baja inflación. El gasto público masivo y la menor capacidad productiva podrían generar un nuevo régimen.

Después del shock deflacionario, podría surgir una etapa de estanflación: precios en alza, pero crecimiento débil. Una combinación especialmente difícil de controlar, tanto económica como políticamente.

El mensaje final de Zeberg es claro: el emperador —la economía y los mercados— está desnudo. La ilusión de prosperidad se desmoronará. Y cuando la multitud finalmente lo vea, será demasiado tarde para correr hacia la salida. Mejor cubrirse ahora.